Liebe Leser,

der globale Rohölmarkt hat im letzten Jahr eine Achterbahnfahrt hinter sich. Der Öl-Preis erreichte nach dem Einmarsch der russischen Föderation in die Ost-Ukraine im März 2022 ein 14-Jahre-Hoch von 120 USD. Seitdem sind die Preise stetig unter die Marke von 80 USD pro Barrel gefallen. Grund dafür waren die zurecht aufgekommenen Sorgen über die Stabilität des US-amerikanische Banken-Systems. Zudem kommen die Konjunktursorgen aus den USA. Die US-amerikanische Wirtschaft wird immer noch von dem stark angehobenen Leitzins, zur Bekämpfung der Inflation ausgebremst, sodass die Befürchtungen domminieren, dass das Land in eine harte Rezession stürzen könnte. Zumal in der EU die wirtschaftliche Leistung bereits leicht gefallen ist. All das mündet nun in eine wirtschaftliche Zurückhaltung und eine schwache Energienachfrage, weswegen der Öl-Preis weiter niedrig bleibt.

_1.png)

Öl-Preis-Erholung in Sicht

Grund für diese Annahme ist Spekulation, dass der die Öl-Nachfrage Richtung H2/23+ auf ein sehr knappes Öl-Angebot treffen wird, was logischerweise zum Anstieg der Öl-Preise führen dürfte. Die ersten Anzeichen dafür sind bereits vorhanden. Die Unterstützung für den Öl-Preis kam zuletzt aus China. Denn die Chinesische Notenbank hat bereits angefangen, seine Geldpolitik zu lockern. Auf diese Weise will man bessere Bedingungen für die schwächelnde heimische Wirtschaft schaffen. Dazu kommen die Spekulationen über die zusätzlichen Staatshilfen, was den chinesischen Wirtschaftsmotor zusätzlich ankurbeln dürfte. Vor dem Hintergrund der Tatsache, dass China eine der größten Energieverbraucher der Welt ist, dürfte dies zur signifikant steigenden Nachgrafe nach Öl Richtung Ende des Jahres führen.

Zinssenkung durch FED wirb bald kommen

Die Frage ist nur, ob es schon in diesem Jahr, oder erst im nächsten Jahr passieren wird. Grund dafür ist eine leicht bessere Dynamik bei der Inflationsbekämpfung, plus die Tatsache, dass die Wirtschaft sich mittlerweile mehr oder weniger auf die angelaufene geopolitische Neuordnung von Güterströmen angepasst hat, was das Risiko einer harten Rezession insgesamt mindert. Und so wäre es möglich, dass der FED vllt. schon Ende 2023 (wahrscheinlicher ist jedoch Anfang 2024) mit der Lockerung der Geldpolitik anfängt, was zum Aufleben der US-Wirtschaft führen würde. Folglich wird auch in den USA die Energienachfrage steigen, was angesichts des knappen Öl-Angebots zu den höheren Öl-Preisen führen dürfte. Und so gelangen wir auch schon zur Übersicht von Stock, die man beim Thema Öl unbedingt im Blick haben sollte._1.png)

https://viz.traderfox.com/peer-group-tabelle/US20825C1045/LS/conocophillips/aktien-19050-21122-67308-387272

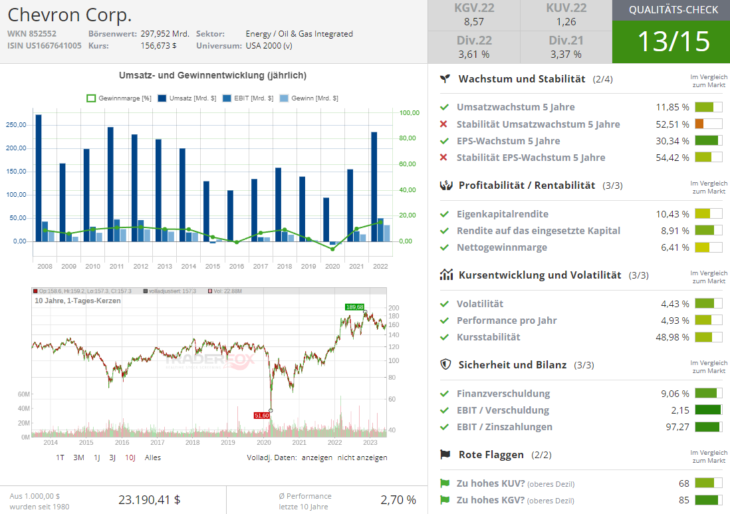

Der niedrigere Öl-Preis wäre für Chevron kein Problem

Chevron (CVX) hat im Laufe der Jahre ein vorteilhaftes Portfolio aufgebaut, indem es in Regionen mit niedrigen Versorgungskosten investiert hat. Diese Strategie ermöglicht es dem Ölkonzern, hohe Renditen auf das eingesetzte Kapital zu erwirtschaften, was ihn in die Lage versetzt, auch bei niedrigeren Rohölpreisen einen wachsenden freien Cashflow zu generieren. Der Ölriese testete mittlerweile sein Geschäft für einen durchschnittlichen Ölpreis von 60 USD pro Barrel bis 2027 (einschließlich eines Durchschnittspreises von 50 USD von 2025 bis 2027). Und selbst auf diesem Preisniveau kann Chevron, angetrieben durch Kapitalprojekte mit hoher Rendite, seinen freien Cashflow jährlich um mehr als 10 % steigern.

Cash ist the King

Das wird dem Unternehmen genügend Barmittel zur Verfügung stellen, um eine wachsende Dividende weiter zu zahlen (Chevron hat ja seine Ausschüttung 36 Jahre in Folge erhöht) und sein Kapitalprogramm zu finanzieren. Damit wäre diese Aktie eine gute Wahl für einen konservativeren Anleger. Doch Chevron hat auch reichlich Aufwärtspotenzial bei höheren Rohölpreisen. Sie würden es dem Unternehmen ermöglichen, mehr freies Geld zu generieren, was man bspw. für den Rückkauf von Aktien verwenden kann.

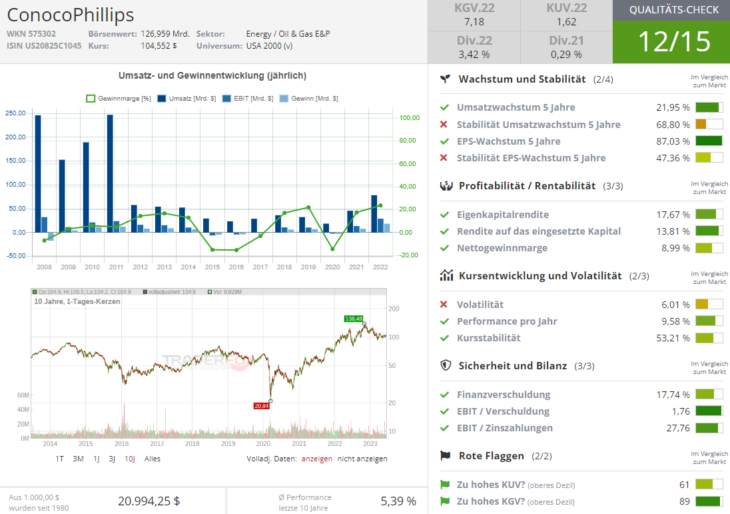

Konservatives Play Nr. 2

ConocoPhillips (COP) hat ebenfalls ein preisgünstiges Portfolio aufgebaut. Der Konzern hat Vermögenswerte mit hohen Versorgungskosten verkauft und durch kostengünstigere Vermögenswerte ersetzt. Diese Schritte haben die Versorgungskosten von über 40 USD pro Barrel auf 32 USD pro Barrel gesenkt. Und so ist man im Großen und Ganzen sehr gut positioniert, um zukünftig einen massiven freien Cashflow zu einem relativ bescheidenen Ölpreis zu generieren. Insgesamt geht man davon aus, dass COP in der Lage wäre, seinen freien Cashflow in den nächsten zehn Jahren mit einer durchschnittlichen jährlichen Rate von 11 % zu steigern, auch wenn man davon ausgeht, dass der Ölpreis durchschnittlich 60 USD pro Barrel betragen wird.

Unternehmensprofil

ConocoPhillips (COP) ist eines der größten E&P-Unternehmen der Welt mit Niederlassungen in mehr als einem Dutzend Ländern. Man produziert auch Öl mit einer Vielzahl von Quellen und Methoden, einschließlich horizontaler Bohrungen und hydraulischer Fracking von Schiefer in den USA, Ölsandabbau in Kanada, und Tiefseebohrungen, sowie andere konventionelle Produktionstechniken in anderen Teilen der Welt. Das diversifizierte Portfolio von ConocoPhillips hat niedrige Kostenstruktur, wobei ein erheblicher Teil seiner Ölreserven bei einem Preis von unter 40 USD pro Barrel liegt. Aus diesem Grund kann das Unternehmen einen erheblichen Cashflow auch bei niedrigeren Ölpreisen generieren.

Öl-Konzern mit Green-Energy-Touch

BP (BP) ist bspw. ein führender internationaler Ölkonzern, dessen Aktie langfristig sehr interessant sein könnte, v.a., wenn man bedenkt, dass BP aktuell immer noch zu den unbeliebtesten Ölkonzernen der Welt zählt. Grund dafür ist u.a. die Deepwater Horizon-Katastrophe von 2010 (für die BP zig Milliarden US-Dollar Strafen und Entschädigungen zahlen musste). Bei BP handelt sich um ein integriertes Öl- und Gasunternehmen mit Upstream- (Öl- und Gasproduktion), Midstream- (Pipelines und Terminals) und Downstream-Geschäften (Raffinerien) auf der ganzen Welt. Doch mittlerweile versucht der Konzern nicht nur sein Image aufzupolieren, sondern auch die Nische rund um Renewable Energy zu erschließen.

Bis 2023 will BP 50 GW an Kapazitäten für erneuerbare Energien aufzubauen

Neben der Öl- und Gasförderung investiert BP bspw. stark in Elektroladestationen, Biokraftstoffe, Wasserstoff und Autohöfe mit sog. Convenience-Stores und Tankstellen, was sich zukünftig auszahlen dürfte. Ende 2022 beschleunigte und erweiterte BP sein Bioenergiegeschäft durch die Übernahme von Archaea Energy. Dies ist ein führender US-amerikanischer Produzent von erneuerbarem Erdgas (RNG). Das Unternehmen betrieb 50 RNG- und Deponiegas-zu-Energie-Anlagen im Land und verfügte über eine Entwicklungspipeline, die seine Produktion bis 2030 verfünffachen könnte.

Der angelaufene Vorstoß Richtung Elektromobilität, Bioenergie und Wasserstoff

Um ans Ziel zu gelangen, stimmte BP im Jahr 2023 der Übernahme von TravelCenters of America (TA) zu, einem führenden Reisezentrumsbetreiber. Es bietet Wachstumschancen in vier der fünf Wachstumssegmenten des Unternehmens (Komfort, Laden von Elektrofahrzeugen, Biokraftstoffe/RNG und möglicherweise Wasserstoff). Denn durch die Übernahme erweitert BP sein Netzwerk um etwa 280 Reisezentren, die strategisch günstig an den wichtigsten Autobahnen in den USA liegen. Gleichzeitig baut BP Onshore-Wind- und Solarenergieprojekte auf. Inzwischen hat das Unternehmen ein 50:50-Joint Venture mit dem norwegischen Konzern Equinor (EQNR) zum Bau von Offshore-Windenergieanlagen in den USA, was ebenfalls vielversprechend kling.

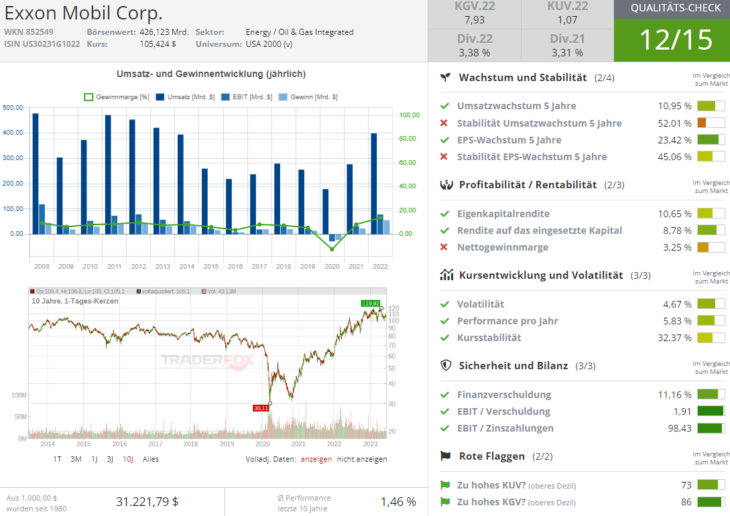

Exxon Mobil (XOM) gehört ebenfalls zu den weltweit führenden Anbietern von Öl- und Öl-Produkten. Neben Kostensenkungsmaßnahmen profitierte man zuletzt direkt von einem sequenziellen Anstieg der Ölproduktion. Da man den Fokus mittlerweile vor allem auf so genannte Low-Cost-Assets gelegt hat, dürfte sich die Kostenbasis bei ExxonMobile weiter verbessern und in eine deutlich höhere Marge münden. In diesem Zusammenhang dürfte ExxonMobile zukünftig überdurchschnittlich stark von der möglichen Öl-Preiserhöhung profitieren und nach wie vor auch weiter üppige Dividendenausschüttungen machen.

Renewable/Öl/LNG-Player

Schließlich ist es die Aktie von TotalEnergies, die ein plausibles Renewable-Energy-Play aus dem LNG/Öl-Segment darstellen könnte. TTE zielt darauf ab, den aktuellen Bedarf der Welt an fossilen Brennstoffen zu decken, indem es in kostengünstige und treibhausgasarme Ölerschließungen investiert. Das Unternehmen arbeitet auch an CCS, um die Emissionen seines globalen Ölgeschäfts weiter zu reduzieren. Darüber hinaus gehört TotalEnergies zu den drei weltweit führenden Produzenten von Flüssigerdgas (LNG), was vor dem Hintergrund, der weiterhin andauernden europäischen Energiekrise dem Konzern weiter in die Karten spielt.

TotalEnergies will zukünftig zu den fünf größten Green-Energy-Erzeugern gehören

Und so investiert man kräftig in Erschließung neuer Umsatzquellen wie Biokraftstoffe, Biogas, Wasserstoff und synthetische Kraftstoffe. Das langfristige Ziel von TotalEnergies ist es, mehr Energie mit weniger Emissionen zu produzieren. Das Unternehmen plant, seine Ölproduktion auf natürliche Weise zurückgehen zu lassen, indem es sich auf Investitionen in sauber verbrennendes Gas und Strom konzentriert. Bis 2030 erwartet TotalEnergy ein Wachstum der gesamten Energieproduktion um 30 %. Die Produktion von Ölprodukten dürfte dabei um etwa 30 % sinken, während sich die LNG-Produktion verdoppeln und die Stromerzeugung verdreifachen dürfte.

Investment-Initiativen

Um ans Ziel zu gelangen hat der Konzern bereits interessante Investment-Initiativen gestartet. Man ist bspw. Mehrheitsaktionär des Solarmodulherstellers SunPower (SPWR). Im Jahr 2022 erwarb TotalEnergies einen Anteil von 50 % an der Clearway Energy Group (CEG), dem fünftgrößten US-Unternehmen im Bereich der erneuerbaren Energien. Das Unternehmen kaufte 2022 auch Core Solar, das über eine große Pipeline von Solar- und Energiespeicherprojekten im Versorgungsmaßstab verfügt, die sich noch in der Entwicklung befinden. Und somit haben wir bei TTE eine sehr interessante strategische Entwicklung, weswegen man die TTE-Aktie zumindest auf der Watchlist haben sollte.