Liebe Leser,

alle drei großen Indizes steigen am Dienstag, den 15.11.23 stark an, nachdem der CPI-Bericht für Oktober gezeigt hat, dass sich die Inflation weiter abkühlt. Und somit kommt die spekulative Annahme ins Spiel, dass die US-Notenbank mit weiteren Zinserhöhungen zumindest weiter warten wird. Zugleich steigt auch die Zuversicht, dass der aufgeflammte Nahostkonflikt nicht weiter eskalieren wird, was das Risikoappetit der Anleger erhöht. Wenn es um einzelne Unternehmen und v.a. Stocks mit viel Rebound-Potenzial geht, so sah man gestern eine sehr positive Rebound-Dynamik bei den Aktien von Snap (SNAP), nachdem das Social-Media-Unternehmen einen Werbevertrag mit dem E-Commerce-Giganten Amazon (AMZN) unterzeichnet hat..png)

https://viz.traderfox.com/peer-group-tabelle/US0231351067/DI/amazoncom-inc/aktien-8263123-2904264-3982769

Amazon (AMZN) expandiert Richtung Social Media

Amazon wird zukünftig den Kauf bestimmter Produkte innerhalb der Snapchat-App ermöglichen. Diese Partnerschaft ergänzt im Großen und Ganzen andere Partnerschaften, die Amazon mit Meta Platforms (META) und Pinterest (PINS) eingegangen ist. Strategisch betrachtet ist es ein sehr kluger Schachzug, denn einerseits wird diese AMZN-Partnerschaft den Social-Media-Plattformen wie META, PINS und SNAP mehr Nutzer-Traffic bescheren, was zugleich auch für steigende Werbeausgaben sorgen wird. Amazon wird durch diese Partnerschaft seinerseits einige seiner Lieferprobleme lösen und gleichzeitig sein Einzelhandelsnetz erweitern. Und damit ist es eine klassische Win-Win-Situation, die im BestCase den beiden Trendbereichen einen starken Wachstumsschub verpassen wird..png)

.png)

Die Erwartung einer weniger strengen Zinspolitik ist gut für Solar- und Windaktien

Die spekulative Story, die hier nun gespielt wird, basiert auf der Annahme, dass eine niedrigere Inflation die US-Notenbank dazu veranlassen könnte, die Zinssätze nicht mehr zu erhöhen, und es billiger machen, Geld für neue Solar-, Wind- und Elektrofahrzeugprojekte zu beschaffen, was logischerweise zur deutlich besseren Auftragslage führen würde. Auch die Rendite 10-jähriger US-Staatsanleihen fiel am Dienstag um auf 4,44 % und verzeichnete damit den größten Rückgang seit März. Es ist also ein klares Zeichen dafür, dass der Markt und v.a. die Marktteilnehmen nun verstärkt auf niedrigere Zinssätze setzen. Was GreenEnergy-Stocks angeht, so sah man die positive Rebond-Dynamik v.a. bei Aktien der Solaranlagenhersteller Enphase Energy (ENPH) und SolarEdge (SEDG); Der Solarentwickler Sunrun (RUN) stieg um 19 %, während der Windräderentwickler Orsted (DNNGY) um 9 % zulegte. Die auf erneuerbare Energien fokussierten Versorger AES (AES) und NextEra Energy (NEE) stiegen ebenfalls um 9 % bzw. 6 %.

Kommentar zum GreenEnergy-Trend

An dieser Stelle muss man erwähnen, dass 2023 ein wirklich miserables Jahr für alle Unternehmen aus dem GreenEnergy-Segment war. Am besten sieht man dies an der Entwicklung des ETFs für saubere Energie, der 2023 um 30 % gefallen war. Dies ist nicht weiter verwunderlich. Projekte für saubere Energie erfordern immer noch große Vorabinvestitionen, die bei steigenden Zinssätzen viel teurer werden. Und die hohen Raten bei der Geldbeschaffung sind einer der Gründe, warum Windinstallateure in den letzten Monaten Schwierigkeiten hatten, große Turbinenprojekte zu bauen. Sie haben auch Hausbesitzer davon abgehalten, Solarmodule auf ihren Dächern anzubringen, da die Finanzierung dieser Module bei hohen Zinsen viel teurer als im Normalfall ist. Und daher wird nun die spekulative Annahme einer etwas weniger strengeren Geldpolitik gerade im GreenEnergy-Segment mit großer Begeisterung empfangen. Fundamental betrachtet, ist man allerding noch nicht über den Berg, weswegen man GreenEnergy-Stocks primär als eine spekulative Hit&Run-Rebound-Trade-Möglichkeit betrachten sollte.

Erste Insiderkäufe bei Solaredge (SEDG) Sorgen für Optimismus

Marcel Gani, Director von Solaredge hat dabei am 09. November 2023 einen Kauf von 5.000 Aktien von Solaredge Technologies für 367.450 USD durchgeführt hat. Damit hat er nun insgesamt 29.049 Aktien des Unternehmens in seinem Besitz. Der andere SEDG-Derector Avery More hat ebenfalls 15.300 SEDG-Aktien im Wert von über 1. Mio. USD gekauft, was auch andere opportunistische Trader anlocken könnte. Die Angelegenheit bleibt jedoch spekulativ, da viele Konzerne ihre Prognosen zuletzt massiv gekürzt haben..png)

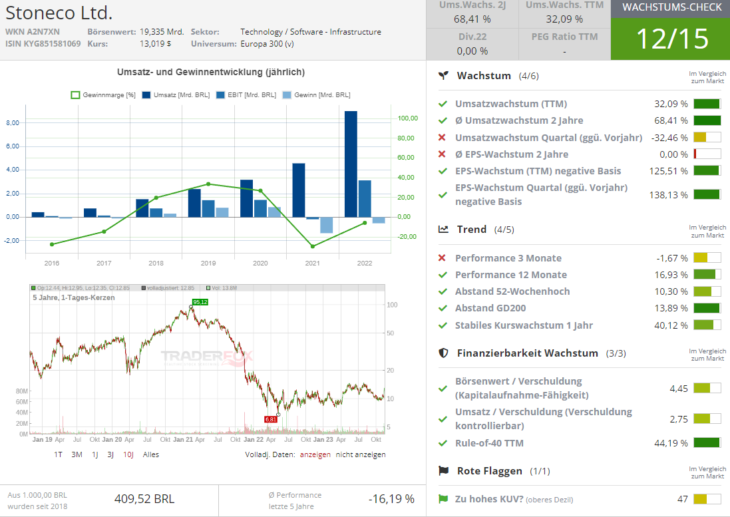

StoneCo (STNE) - Lateinamerikanische Rebound-Story mit viel Potenzial

Auf die Top-Rebound-Stocks-Watchlist aufgrund der positiven charttechnischen Dynamik in Kombination mit dem vorhandenen Institutionellen Support (Kursziele liegen bei 12 USD), besser als erwarteten Zahlen und einer intakten Trendstory beim besseren CRV setzen wir heute die Aktie von StoneCo (STNE). Der Konzern ist ein Anbieter von integrierten Fintech-Dienstleistungen für kleine und mittlere Unternehmen, E-Commerce-Plattformen und integrierte Softwareanbieter. Das Unternehmen hat seinen Sitz auf den Kaimaninseln und bedient rund 3,3 Millionen Kunden hauptsächlich in Brasilien. Das Unternehmen schloss dabei das dritte Quartal erneut mit einem starken Wachstum ab, übertraf die Prognosen und verzeichnete eine sehr positive Entwicklung bei allen Produkten. Das bereinigte EBT (Ergebnis vor Steuern) belief sich auf 545 Mio. R$, was einem Anstieg von 228 % gegenüber dem Vorjahr und 21,9 % gegenüber dem Vorquartal entspricht. Der Nettoumsatz lag bei 3,1 Mrd. R$, was einem Wachstum von 25,2 % gegenüber dem Vorjahr entspricht.

StoneCo wächst entlang der gesamten Produktlinie

Im Segment Finanzdienstleistungen stieg der Umsatz um 29 % auf 2,7 Mrd. R$. Die Banking-Plattform erreichte mit einem jährlichen Anstieg von 244,2 % ein Niveau von 1,9 Millionen Kunden und schloss das Quartal mit kumulativen Einlagen in Höhe von 4,5 Mrd. R$ ab, was 51,1 % über dem Vorjahreswert liegt. Bei den Kreditoperationen markierte das 3Q23 das Ende der Testphase mit einem Portfolio von 113 Mio. R$, was angesichts der weiterhin hohen Inflation in Brasilien ein wirklich gutes Resultat ist. Das Unternehmen plant, das Angebot vorsichtig und unter Beobachtung der Marktbedingungen weiter auszubauen, was gerade in der Zeit einer besseren wirtschaftlichen Situation sich sehr gut auszahlen könnte.

StoneCo - die Marge steigt der Kundenstamm wächst

Das Softwaresegment verbessert die EBITDA-Marge von StoneCo mit Effizienzsteigerungen bei der Integration von Backoffice-Prozessen, was zu einer Margensteigerung von 6 Prozentpunkten auf 20,5 % führte. Der Software-Umsatz stieg im Vergleich zum Vorjahr um 5,9 % auf insgesamt 388 Mio. R$. Unter Beibehaltung der Entwicklung und Rentabilität erreichte der bereinigte Nettogewinn mittlerweile 435 Mio. R$, was einem Anstieg von 302 % im Jahr entspricht. Und somit stiegt auch die Gewinnmarge von 10,9 % in Q2/23 auf 13,9 %. Der aktive Kundenstamm im Zahlungsverkehr erreichte 3,3 Millionen, mit einem Zuwachs von 316.000 Kunden, und das KKMU-Segment wuchs im Vergleich zum Vorjahr um 41,7 % auf über 3,2 Millionen. Das Volumen der verarbeiteten Zahlungen (TPV) in KKMU wuchs im Laufe des Jahres um 20 % auf insgesamt 89,6 Mrd. R$, mehr als doppelt so viel wie der Markt. Dieses Wachstum hing auch mit der Entwicklung der Take Rate (Transaktionsgebühr) zusammen, die auf 2,49 % stieg, was einem Anstieg von 28 % gegenüber dem Vorjahr entspricht.

StoneCo - Wachstum voraus, doch zunächst sollte man den Anfang der wirtschaftlichen Stabilisierung abwarten

Die starken Ergebnisse dieses Quartals zeigen im Groben die Disziplin und Fokussierung des Unternehmens bei der Umsetzung der Wachstumsstrategie. "Wir sind konsequent und mit Qualität gewachsen. Wir blicken in die Zukunft, um die Integration unserer Dienstleistungen zu konsolidieren, um unseren Kunden die besten und umfassendsten Lösungen zu bieten", sagt CEO Pedro Zinner und dies stimmt wirklich zuversichtlich, denn das Unternehmen befindet sich tatsächlich in einer sehr vielversprechenden FinTech-Nische und operiert in einer Populationsreichen Region, die gerade in der Zeit einer wirtschaftlichen Erholung viel Wachstumspotenzial bieten dürfte. Denn StoneCo richtet sich an Händler und Partner, die elektronischen Handel über In-Store-, Online- und mobile Kanäle betreiben. Man bietet ihnen eine Cloud-basierte Technologieplattform mit elektronischen Zahlungen und der Automatisierung von Geschäftsprozessen am Point-of-Sale an. Und gerade diese Händler kommen derzeit sehr stark unter Druck, weil die gesellschaftliche Kaufkraft gerade in Brasilien wegen der viel zu hohen Inflation weiter sinkt. Und daher bleibt der Wert weiterhin, trotz des starken Wachstums spekulativ, wobei die fundamentale Story vollkommen intakt ist.

.png)