Die 10 wichtigsten Aktien-Scans stehen nun als Template bereit (Teil 1)

wir wollen dem regelbasierten Investieren in Deutschland zum Durchbruch verhelfen. Untenstehende 10 Aktien-Scans stehen nun in unserer Screener-Software https://rankings.traderfox.com als Template bereit. Die Software arbeitet als Datenbasis mit einer Morningstar-Datenbank. TraderFox stellt Privatanlegern die Kombination Software + Datenbank für nur 16,90 € pro Monat bereit. Das entspricht einem Rabatt in Höhe von 83 % gegenüber insitutionellen Kunden.

> Bestellen Sie das TraderFox Morningstar-Datenpaket mit Software aktien RANKINGS

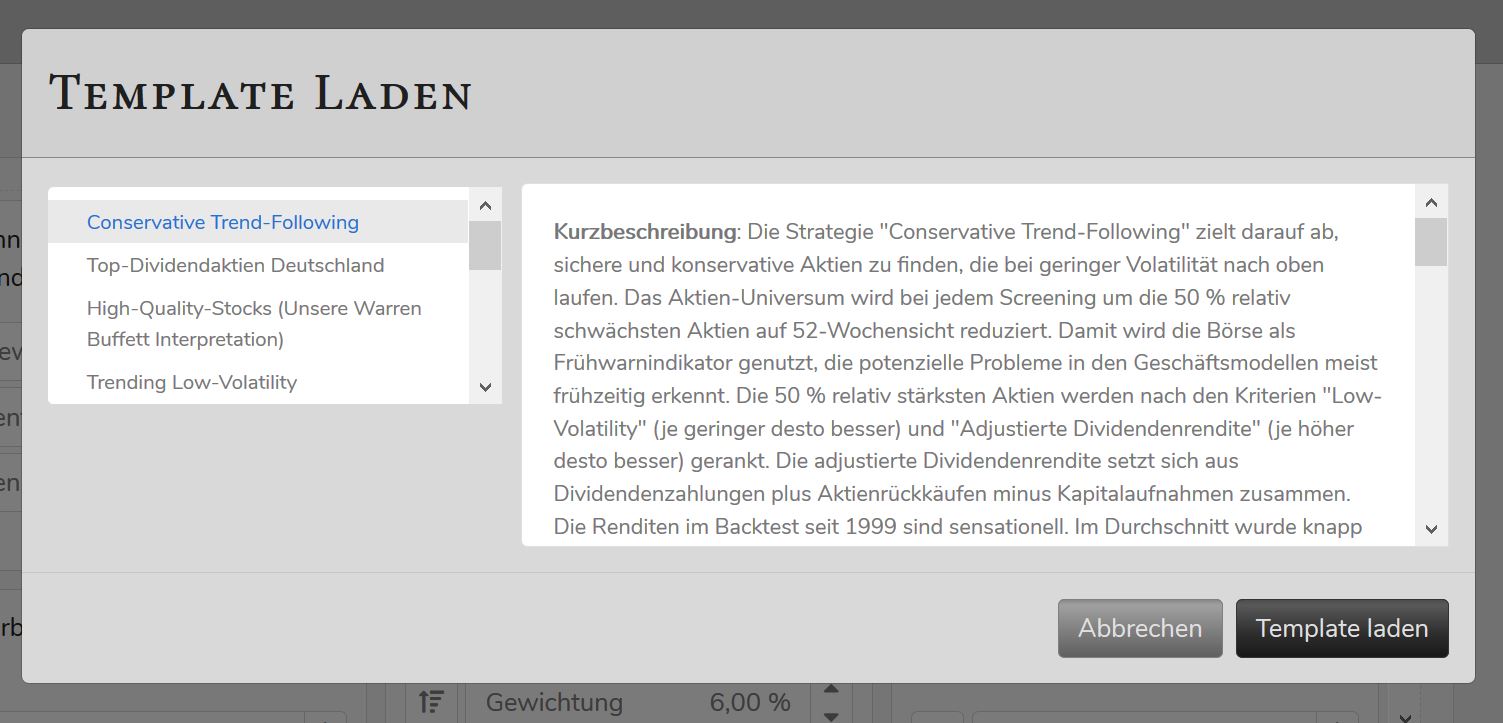

Klicken Sie in der Software aktien RANKINGS einfach auf "Templates", um die 10 wichtigsten Aktien-Scans abzurufen.

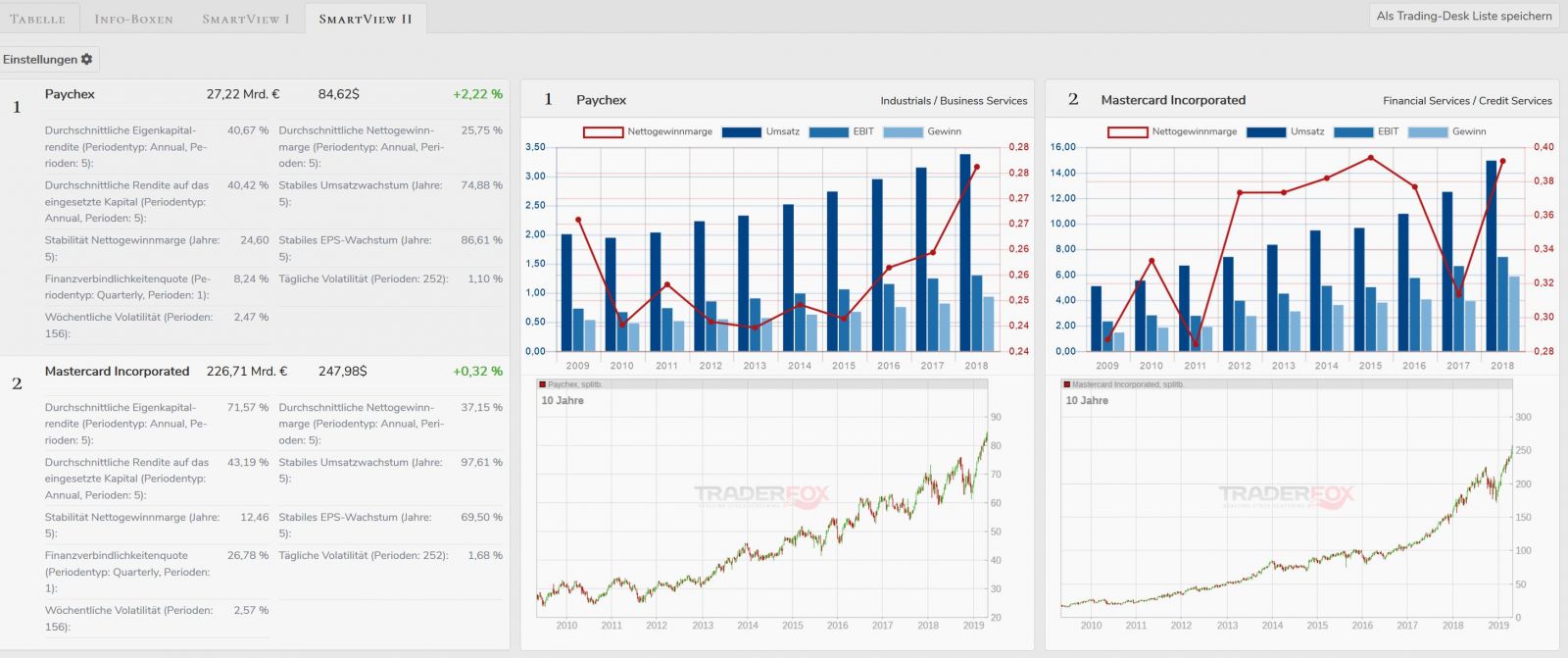

Besonders stolz sind wir auf die Visualisierungsmöglichkeiten, die unsere Screening-Software bietet. Hier sind 2 Beispiele

Visualisierung von Scoring-Systemen

Visualisierung der Treffermenge über Infoboxen

Die wichtigsten Aktien-Scans, die nun als Template fertighinterlegt sind:

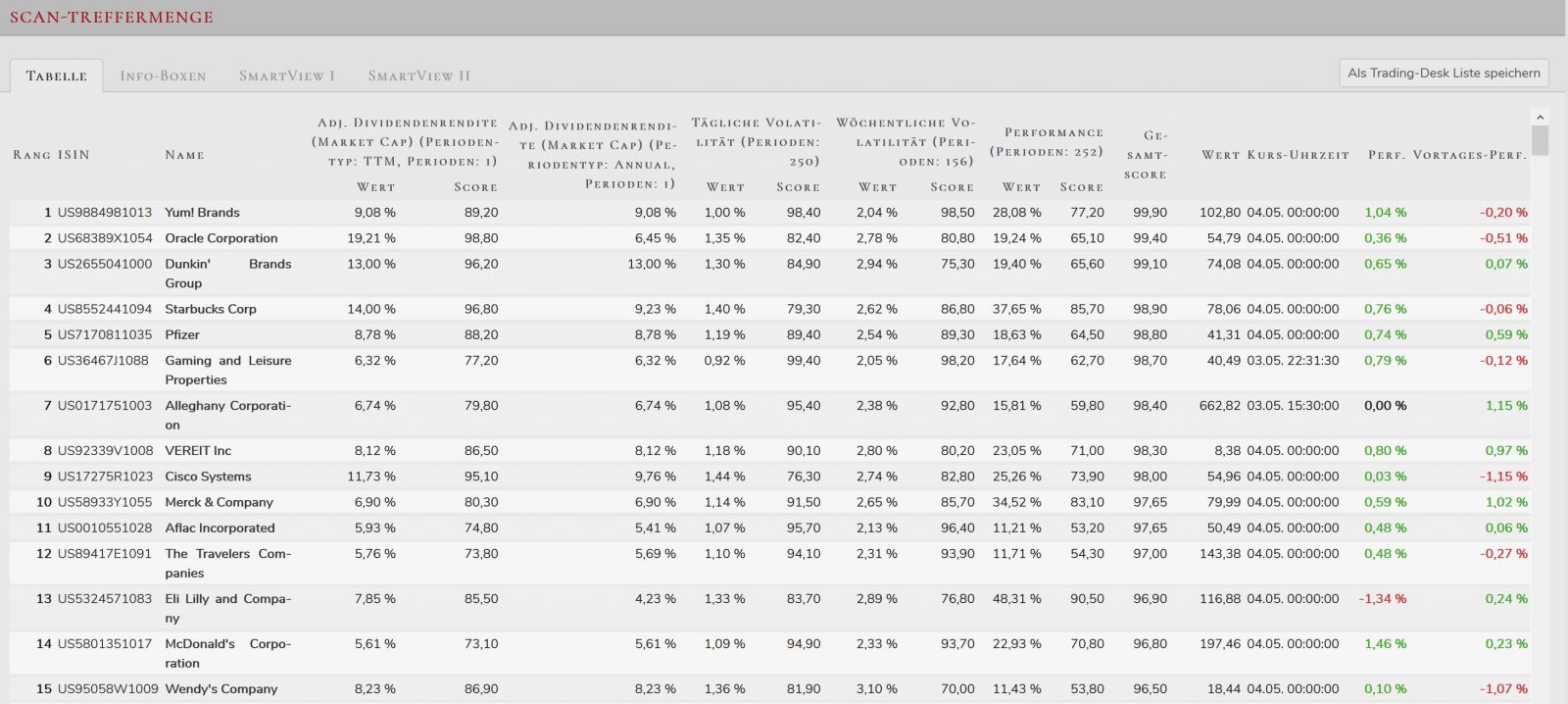

1. Conservative Trend-Following

Die Strategie "Conservative Trend-Following" zielt darauf ab, sichere und konservative Aktien zu finden, die bei geringer Volatilität nach oben laufen. Das Aktien-Universum wird bei jedem Screening um die 50 % relativ schwächsten Aktien auf 52-Wochensicht reduziert. Damit wird die Börse als Frühwarnindikator genutzt, die potenzielle Probleme in den Geschäftsmodellen meist frühzeitig erkennt. Die 50 % relativ stärksten Aktien werden nach den Kriterien "Low-Volatility" (je geringer desto besser) und "Adjustierte Dividendenrendite" (je höher desto besser) gerankt. Die adjustierte Dividendenrendite setzt sich aus Dividendenzahlungen plus Aktienrückkäufen minus Kapitalaufnahmen zusammen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Folgende Treffermenge ergibt sich am Samstag, den 04.05.2019 (auf das Bild klicken, um es zu vergrößern)

2. NEO-DARVAS Basis Screening

Die NEO-DARVAS-STRATEGIE ist ein Trendfolge-Ansatz, der auf die stärksten Aktien der Wall Street setzt. Es kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten. Wir NEO-DARVASIANER wollen also dort sein, wo gerade die Musik spielt. Wir wollen auf die Aktien setzen, die gerade mit voller Wucht nach oben laufen. Das Schlimmmste wäre für uns, in Titel investiert zu sein, bei denen sich nichts tut. Das wäre verschwendete Zeit und die Opportunitätskosten wären zu hoch. Die Backtests zeigen für die Strategie im Zusammenspiel mit Pivotal-Points (Gap-Ups) durchschnittliche Jahresrenditen von über 25 % pro Jahr. Es gelang in den 20 Jahren zuverlässig, die großen Kursgewinner zu reiten. Die Volatilität dieser Strategie ist allerdings enorm. Manchmal wird 2 Monaten das Depot um über 30 % nach oben gezogen und dann läuft sie wieder 10 Monate seitwärts.

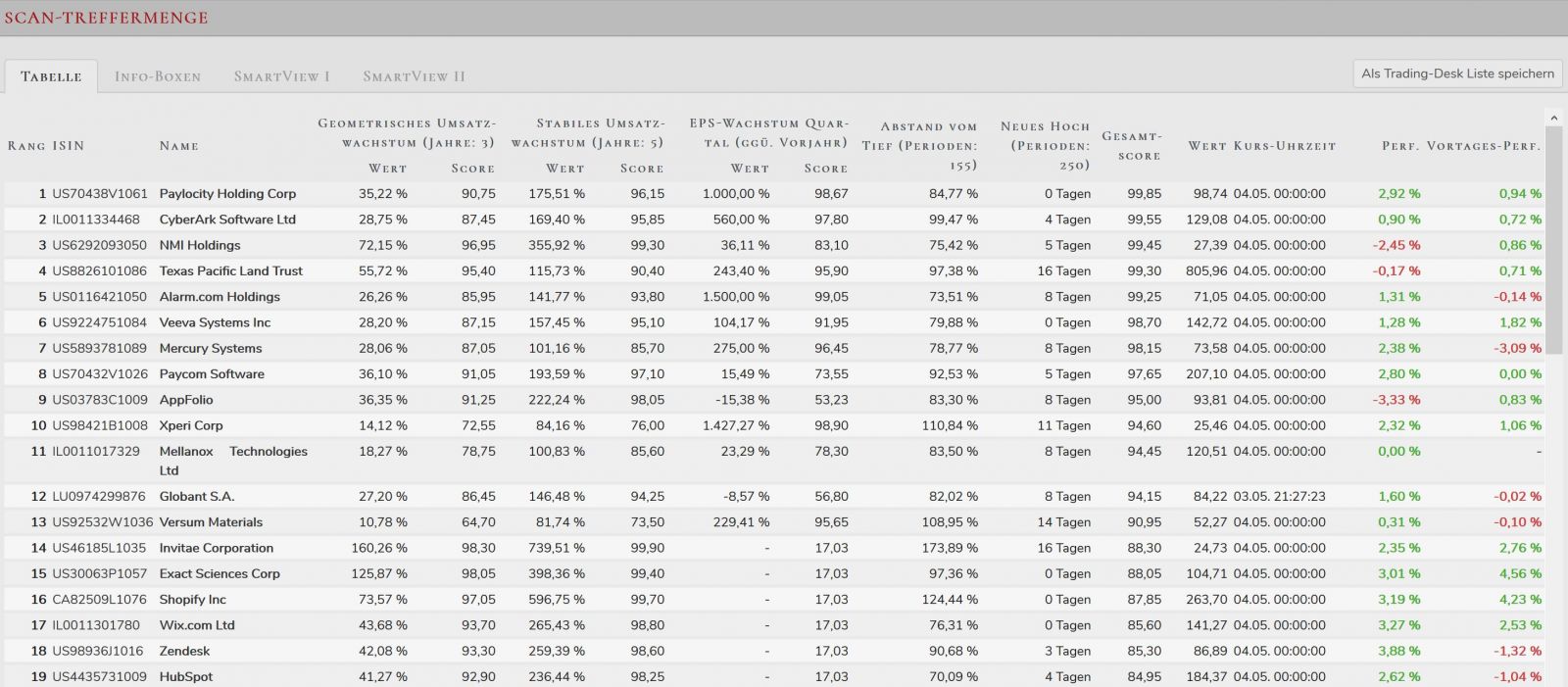

Folgende Treffermenge ergibt sich am Samstag, den 04.05.2019 (auf das Bild klicken, um es zu vergrößern)

3. Top-Dividendenaktien Deutschland

4. High-Quality-Stocks (unsere Warren Buffett Interpretation)

Dieses Template ist unsere Interpretation der Anlagestragie von Warren Buffett. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Die hier hinterlegten Regeln kommen so auch bei den beiden TraderFox-Qualitäts-Indizes High-Quality-Stocks USA und High-Quality-Stocks Europe zum Einsatz. Unser Index TraderFox High-Quality AlphaSelection beinhaltet zusätzlich noch das KUV als Bewertungskriterium. Lediglich einige Branchen- und Sektorenbeschränkungen, die im Index angewendet werden, sind hier nicht hinterlegt. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

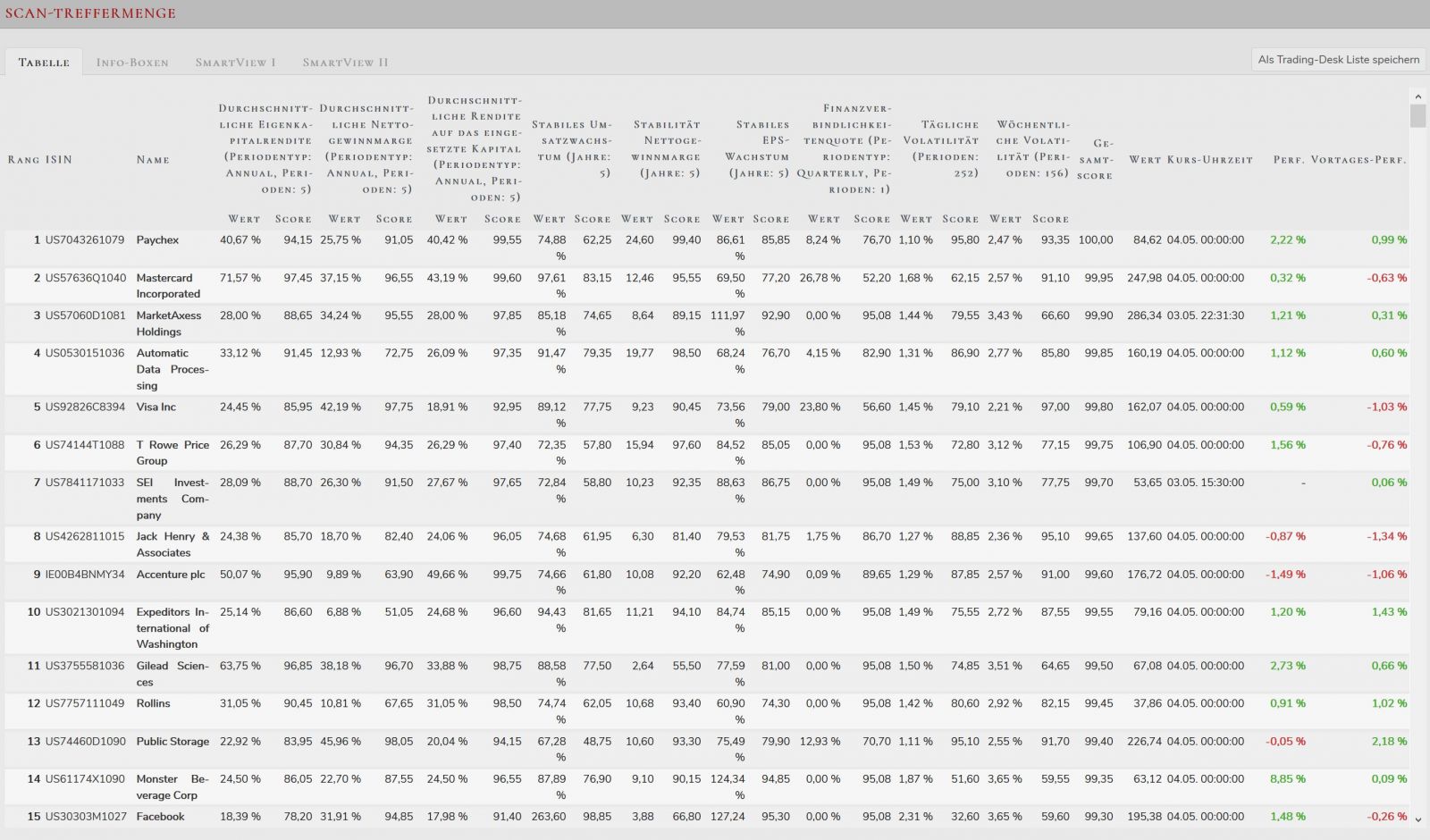

Folgende Treffermenge ergibt sich am Samstag, den 04.05.2019 (auf das Bild klicken, um es zu vergrößern)

5. High-Growth-Investing

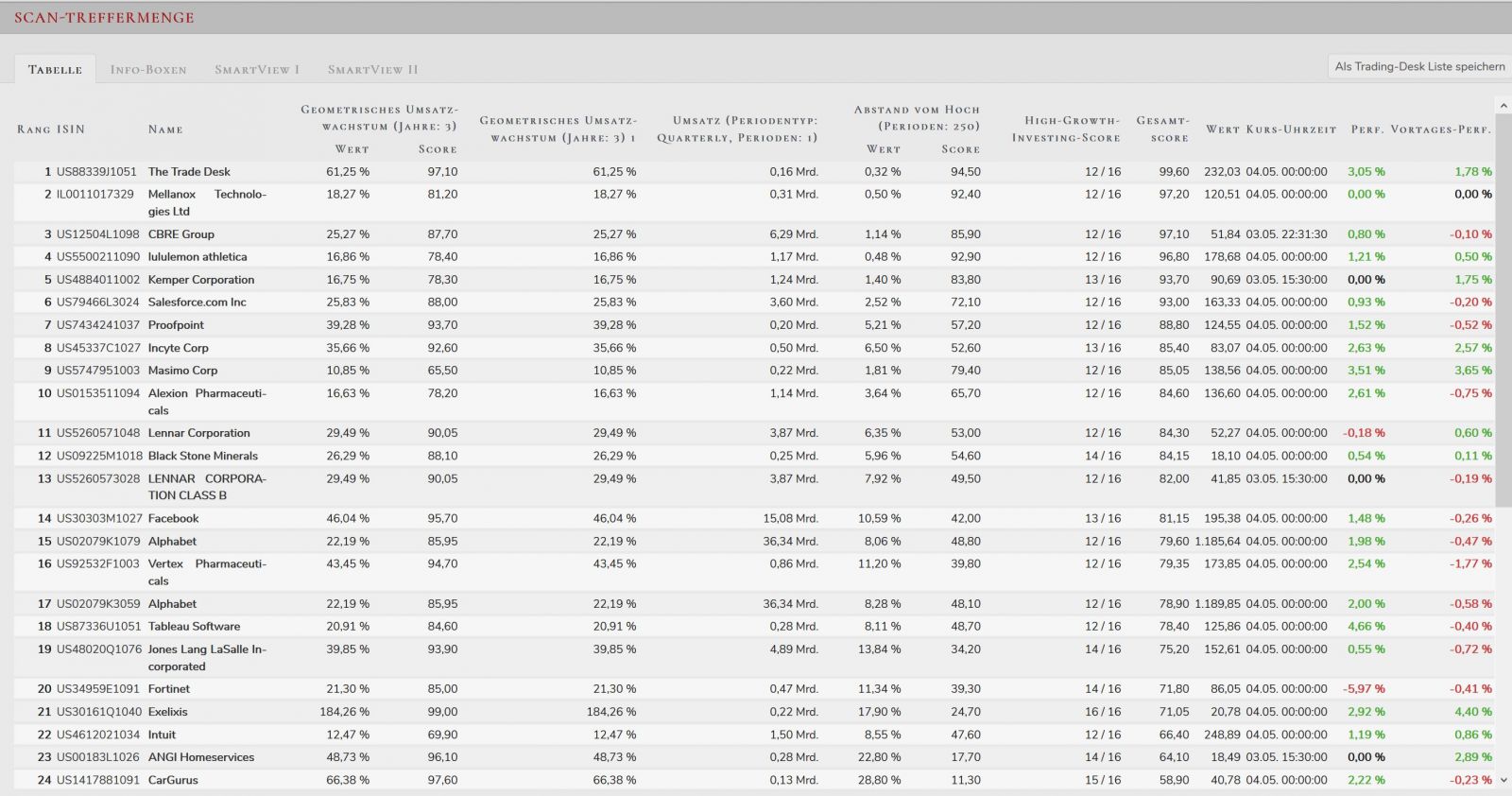

Die 20 Top-Aktien nach der Strategie "High-Growth-Investing"

* Facebook ist hier auch dabei. Die Aktie ist sowohl bei den Wachstums- als auch bei den Qualitäts-Rankings ganz oben positioniert.

* Ergebnismenge generiert aus den 1000 US-Aktien mit dem höchsten Börsenwert

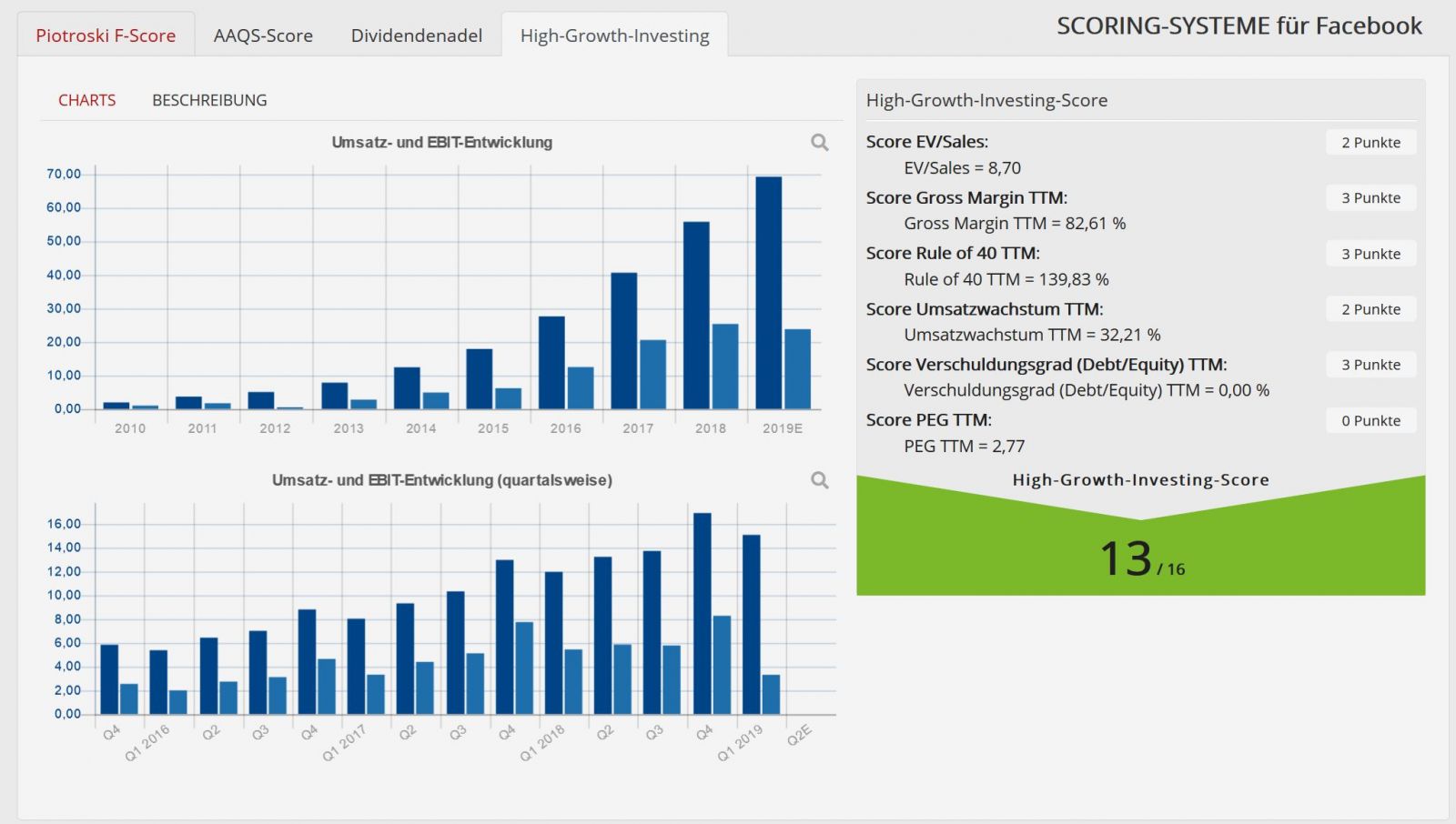

Kurzbeschreibung: Das Screening "High-Growth-Investing" identifiziert die attraktivsten Wachstumsaktien der USA. Über ein Scoring-System (maximale Punktzahl 16) wird sichergestellt, dass das Wachstum gesund und effizient ist. Es sollte eine gesunde Balance zwischen Wachstum und Profitabilität geben. Großen Wert wird auf ein starkes Umsatzwachstum gelegt und eine attraktive Bewertung gelegt.

Am 26. Februar 2019 stellte Stefan Waldhauser im Blog high-tech-investing.de seine Anlagestrategie High-Growth-Investing vor. Mit Hilfe der Strategien sollen aussichtsreiche Wachstumsaktien identifiziert werden. Der Scanner "High-Growth-Investing" identifiziert Aktien mit einem High-Growht-Investing-Score von mindestens 12 und ordnet diese nach den Kriterien Volatilität (je geringer, desto besser) und "Abstand vom Hoch". Je geringer desto besser.

Im ersten Schritt werden 6 Aktien-Eigenschaften überprüft und es können für jede Aktie insgesamt bis zu 16 Punkte vergeben werden.

Kriterium 1: Enterprise Value / Sales -Verhältnis (EV/Sales)

Mit diesem Kriterium wird überprüft, ob die Bewertung einer Technologieaktie akzeptabel ist. Eine Aktie erhält 3 Punkte wenn die Kennzahl kleiner gleich 8 ist. Eine Aktie erhält 2 Punkte, wenn die Kennzahlen größer 8 und kleiner gleich 10 ist. Eine Aktie erhält nur 1 Punkt, wenn die Kennzahl größer als 10 und kleiner gleich 12 ist.

Kriterium 2: Gross-Margin TTM

Mit dieser Kennzahl wird überprüft welcher Anteil des Umsatzes nach Abzug der direkten Herstellungskosten beim Unternehmen verbleibt. Je höher desto besser. Eine Aktie erhält 3 Punkte, wenn die Gross-Margin TTM größer gleich 75 % ist. Eine Aktie erhält 2 Punkte, wenn die Gross-Margin TTM kleiner als 75 % und größer gleich 65 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Gross-Margin TTM kleiner als 65% und größer gleich 50 % ist.

Kriterium 3: Rule of 40 TTM

Mit dieser Kennzahl soll die Güte des Geschäftsmodell abgeschätzt werden. Wachstum sollte effizient von statten gehen. Es sollte eine gesunde Balance zwischen Wachstum und Profitabilität geben. Effizienz ist hierbei als Wachstumsrate plus Freier-Cashflow-Marge definiert. Bei Firmen, die schnell wachsen, zum Beispiel mit 100 %, wäre auch noch eine negative Cashflow-Rate von 60 % akzeptabel. Eine Aktie erhält 3 Punkte, wenn die Rule of 40 TTM größer gleich 60 % ist. Eine Aktie erhält 2 Punkte wenn die Rule of 40 TTM kleiner 60 % und größer gleich 50 % ist. Eine Aktie erhält nur 1 Punkt, wenn die Rule of 40 TTM kleiner 50 % und größer gleich 40 % ist.

Kriterium 4: Umsatzwachstum TTM

Gesucht werden Firmen mit hohem Umsatzwachstum. Je höher das Umsatzwachstum, desto besser. Eine Aktie erhält 3 Punkte, wenn das Umsatzwachstum TTM größer gleich 40 % ausfällt. Eine Aktie erhält 2 Punkte, wenn das Umsatzwachstum TTM kleiner als 40 % und größer gleich 30 % ist. Eine Aktie erhält, nur einen Punkt, wenn das Umsatzwachstum TTM kleiner als 30 % und größer gleich 20 % ist.

Kriterium 5: Verschuldungsgrad (Debt/Equity Ratio)

Je niedriger die Verschuldung eines Unternehmens ist, desto besser. Eine Aktie erhält 3 Punkte, wenn der Verschuldungsgrad kleiner gleich 0,5 ist. Eine Aktie erhält 2 Punkte, wenn der Verschuldungsgrad größer als 0,5 und kleiner gleich 1 ist. Eine Aktie nur 1 Punk, wenn der Verschuldungsgrad > 1 und kleiner gleich 1,5 ist.

Kriterium 6: PEG-Ratio TTM

Eine Aktie erhält 1 Punkte, wenn das PEG-Ratio TTM größer 0 und kleiner 1 ist.

Im zweiten Schritt werden nun all diejenigen Aktien betrachtet, die einen High-Growth-Investing-Score von über 12 Punkten haben. Zusätzlich müssen die Aktien nun folgende Bedingungen erfüllen:

- Die Wachstumsrate der letzten 3 Jahre beträgt jeweils über 10 %

- Der Umsatz der letzten 12 Monate beträgt über 100 Mio. €

- Die Marktkapitalisierung liegt bei über 300 Mio. €

In einem dritten Schritt können nun besonders vielversprechende Aktien aus der Treffermenge gekauft werden!

Folgende Treffermenge ergibt sich am Samstag, den 04.05.2019 (auf das Bild klicken, um es zu vergrößern)

Im zweiten Teil bespreche ich am Montag folgende Scans, die bereits als Templates auf https://rankings.traderfox.com hinterlegt sind.

6. Trending Low-Volatiliy

7. Die Börsen-Zauberformel nach Joel Greenblatt

8. Wachstumswerte nach William O`Neil

9. Value-Investing nach dem Piotroski F-Score

10. O`Shaughnessy: Niedrig-KUV und Momentum

Wir wollen dem regelbasierten Investieren in Deutschland zum Durchbruch verhelfen. Untenstehende 10 Aktien-Scans stehen nun in unserer Screener-Software https://rankings.traderfox.com als Template bereit. Die Software arbeitet als Datenbasis mit einer Morningstar-Datenbank. TraderFox stellt Privatanlegern die Kombination Software + Datenbank für nur 16,90 € pro Monat bereit. Das entspricht einem Rabatt in Höhe von 83 % gegenüber insitutionellen Kunden.

> Bestellen Sie das TraderFox Morningstar-Datenpaket mit Software aktien RANKINGS

Viele Grüße

Simon Betschinger

.JPG)