TraderFox veröffentlicht Strategie "Conservative Trend-Following"

wir haben ein neues Portfolio-Konzept entwickelt. Es heißt "Conservative Trend-Following" und steht unseren Kunden nun im Kundenbereich von www.aktien-mag.de zur Verfügung. Der Name soll bedeuten, dass wir Aufwärtstrends bei konservativen Aktien folgen.

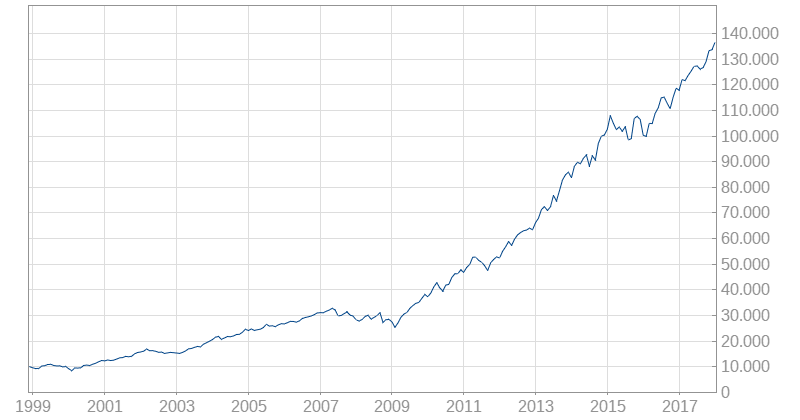

Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 Prozent und damit 25 Prozenpunkte weniger als der Gesamtmarkt. Hier sind die Fakten.

Gesamtperformance: +1.187,20 %

Durchschnittsrendite pro Jahr: +14,53 %

Performance S&P 500 TR im Vergleichszeitraum: 193 %

Maximaler Drawdown unseres Systems: -28,56 %

Max Drawdown S&P 500 TR: -55,38 %

Auswahluniversum: 1000 höchstkapitalisierten US-Aktien

Umschichtungsintervall: Alle 3 Monate

Jährlicher Turnover etwa 244 %

Und so sieht die Performance-Kurve unseres Trendfolge-Systems aus. Die blaue Linie zeigt die Entwicklung unseres Portfolio-Systems. Die graue Linie ist der S&P 500 Total Return.

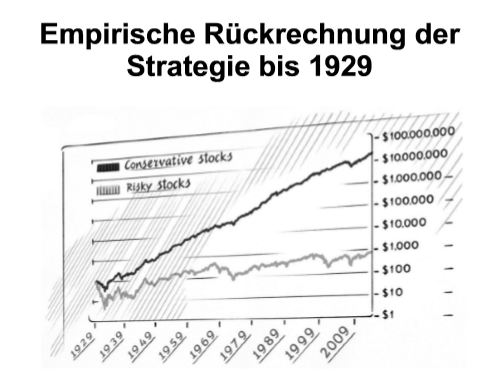

Die Idee für dieses Portfoliokonzept stammt aus dem Buch "High Returns from Low Risk", wobei es uns mit einer simplen aber genialen Idee gelungen ist, die Rendite gegenüber der Strategie im Buch um 5 % Prozentpunkt pro Jahr zu verbessern. Im Untersuchungszeitraum seit 1999 beträgt die durchschnittliche Rendite der Originalstrategie aus dem Buch etwa 10 %, was immer noch deutlich stärker ist als der Gesamtmarkt, aber unser Regelwerk erzielte mit 15 % pro Jahr ein noch besseres Ergebnis.

Pim Van Vliet stellt im Buch folgende Strategie vor. Er schließt die riskantesten Aktien aus dem Aktien-Universum systematisch aus, indem er konsequent auf volatile Aktien verzichtet. Das genaue Regelwerk sieht so aus:

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 mit den höchsten Volatilitäten gestrichen

- Die verbleibenden 500 Aktien werden in der Rangliste A nach ihrer Gewinnrendite gerankt: (Dividende + Aktienrückkäufe) / Börsenwert

- Die verbleibenden 500 Aktien werden in der Rangliste B nach ihrem Kursmomentum (Performance auf Sicht von 52 Wochen) auf Jahressicht gerankt.

- Rangliste A und Rangliste B werden zusammengeführt zur Sieger-Rangliste

- Im Buch wird aus den 100 besten Aktien ein Portfolio gebildet.

Wir haben diese Strategie folgendermaßen verbessert

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 der niedrigsten Performance auf 52-Wochensicht gestrichen. Wir wollen nur Aktien in Aufwärtstrends im Universum haben. Wir wollen schwache Aktien konsequent meiden

- Die 500 verbleibenden Aktien ranken wir in 2 Ranglisten jeweils nach Gewinnrendite und Volatilität und führen diese dann in der finalen Rangliste zusammen.

- Das Depot wird alle 3 Monate aktualisiert

Wir streichen also erst einmal alle Verliereraktien aus unserem Aktienuniversum. Wir konzentrieren uns auf die 50 % der Aktien mit der höchsten Performance in den letzten 52 Wochen. Wir machen das, weil wir in erfolgreiche Unternehmen investieren wollen. Aktien tendieren dazu zu steigen, wenn sich die fundamentalen Rahmendaten verbessern. Aktien tendieren dazu zu fallen, wenn Firmen fundamentale Probleme haben. Unsere Gedanke war nun also, konsequent auf diejenigen Aktien zu verzichten, deren Performance schwach ist und die vermutlich fundamental in schwierigen Gewässern unterwegs sind. Der Gedanke ist einfach, nachvollziehbar und die Performance ist überragend.

Mit der fundamentalen Kennzahl "Gewinnrendite" stellen wir sicher, dass wir in keine riskanten Wachstumsaktien investieren, sondern nur in Firmen, die eine Menge an Cash generieren und diese Finanzkraft an ihre Aktionäre zurückgeben können. Wir investieren also in erfolgreiche Firmen, die sich in stabilen langfristigen Aufwärtstrends bewegen.

Fazit: Die Strategie "Conservative Trend-Following" ist ein Trendfolge-Ansatz, der hohe Renditen und geringe Drawdowns verspricht. Es ist eine der System mit dem besten CRV überhaupt, die ich bislang untersucht habe. Für usnere Kunden steht das aktuelle Portfolio zur Strategie und die aktuelle Rangliste nun im Kundenbereich von www.aktien-mag.de bereit. Alle Transaktionen werden vorab bekannt gegeben.

Tipp: Mit dem TraderFox Kombi-Abo können Sie für nur 10 € Aufpreis Zugriff auf das aktien Magazin und alle dazugehörigen Inhalte nehmen. Die Kombi-Abos sind die beliebtesten Abos bei TraderFox.