Interview mit Michael Voigt über Markttechnik

In Zusammenarbeit mit Michael Voigt steht die Markttechnik-Strategie im TraderFox Trading-Desk zur Verfügung. Trader können die Aktienmärkte nach allen Phasen der Markttechnik screenen und die passenden Aktien zum gewünschten markttechnischen Zustand finden. Das Markttechnik Softwarepaket kann hier bestellt werden.

Herr Voigt, wie stehen Sie zu der Aussage »Handeln Sie ihre Persönlichkeit«?

Das Leben als Trader kann an sich nur dann sinnhaft und lebenswert sein, wenn es authentisch ist, sprich: Wenn der Trader seine Zeit nicht einfach vor den Monitoren »vergeudet«, sondern sich immer wieder bemüht, der zu werden, der er ursprünglich zu Beginn seines ersten Trades sein wollte. Doch das in die Tat umzusetzen, ist alles andere als leicht, denn es birgt das gleiche Risiko in sich wie das Streben nach Erfolg im Alltag, nämlich, dass man sich unrealistische Ziele gesetzt hat und am Ende unzufrieden ist mit seinem ganzen Dasein.

Die ernüchternde Wahrheit sieht so aus: Das Leben als fortgeschrittener Trader ist daher weniger ein Kampf mit der Frage »Was ist denn nun der Heilige Gral, der jeden Minustrade verdammt?« – das ist eigentlich eher ein Nebenkriegsschauplatz – sondern ein immerwährender Kampf mit der Frage »Kann ich mich meines einstigen ›Wozu‹ entsinnen, und wenn ja, wann habe ich dieses erreicht?« Kurzum: »Von seinem persönlichen Zweck als Trader zu reden, beweist noch lange nicht, auch für diesen Zweck befähigt zu sein!«

Was raten Sie Anlegern, die immer wieder die gleichen Fehler machen, wie zum Beispiel Gewinnpositionen zu früh schließen und Verluste nicht begrenzen?

»Gewinne laufen lassen, Verluste begrenzen« – das klingt ja für viele Tradinganfänger nach wie vor wie eine »Teletubby«-Weisheit; dennoch gilt es hierbei mal Folgendes Interessantes zu bedenken: Mit jedem Plustrade, den ein Trader – entsprechend dem jeweiligen Handelsstil – nicht laufen lässt, sondern zu früh rausnimmt, trifft er die Aussage: »Ich muss das Plus dieses Trades nicht weiter wachsen lassen, denn ich weiß, dass der nachfolgende Trade definitiv auch ein Gewinner wird!« Demnach müsste man dann ja beim kommenden Trade durchaus »Haus, Hof und Frau« setzen!

Oder mit anderen Worten: »Greed is good« – mit diesen drei Wörtern fasste bereits der Börsenguru Gordon Gekko sein Lebensmotto im Blockbuster »Wall Street« perfekt zusammen. Er wusste, dass Gefühle an der Wall Street keinen Platz haben; entweder man gewinnt oder man geht gnadenlos unter. Und Gordon hasst nichts mehr als kleine Gewinne und zu große anlaufende Verluste.

Was halten Sie von der Aussage: »Kaufen Sie Stärke, verkaufen Sie Schwäche, nicht anders herum«?

Viele Handelsregeln existieren genau bezüglich dieser Maxime; und es muss nicht erwähnt werden, dass zahlreiche Handelsregeln schwierig, manche unbeschreiblich, wenige fast unbegreiflich, andere dagegen sehr einfach und dennoch wirkungsvoll, sozusagen fast »allumfassend«, sind. Und wenn ein Trader diese, wie auch immer gearteten Regelwerke, wirklich verstanden hat, kann er diese auch über die betreffende Definition hinaus, so gesehen, abseits vom Hin und Her, vom Fern und Nah, vom Außen und Innen des ursprünglichen Charts, in den Ablauf von »Bewegung« und »Korrektur« transformieren.

Kurzum: Viele Regelwerke streben danach, in den ihren Vorstellungen angepassten Interessensphären an einer tendierenden Entwicklung des Marktes zu partizipieren; sprich die Entwicklung eines Marktes und eines Trades auf das passende Niveau herabzustufen, um damit jede Bestrebung des Marktes hinsichtlich einer rückläufigen, korrigierenden Marktbewegung nicht zur Erfolglosigkeit des eigenen Trades zu verdammen.

Herr Voigt, Sie haben neun Bücher über den markttechnisch orientierten Handel veröffentlicht, was genau verbirgt sich hinter dem Begriff der Markttechnik?

Nun, es stand einmal geschrieben: Ein guter Rocksong besteht aus drei Akkorden. Mehr ist nicht notwendig, um Bauch, Herz und Hirn gleichzeitig anzusprechen. Das klingt ziemlich einfach, und doch ist es eine unglaubliche Gabe, Tempo, Tonlage, Akzentuierung und Hookline dann so zu treffen, dass Millionen Menschen anfangen zu träumen, mitzusummen und mitzusingen. Vielleicht zum Nachdenken und Umdenken gebracht werden. Und möglicherweise auch dazu, etwas zu lernen. Auf jeden Fall, sich besser zu fühlen.

Auch guter, daher beständiger und duplizierbarer Börsenhandel besteht im Wesentlichen aus wenigen Akkorden, genau genommen fünf: Wissen um die Kursentstehung; Positionierungen von Marktteilnehmern; Trendaufbau; Zusammenspiel der Zeiteinheiten; Wissen um die Merkmale von Bewegung und Korrektur.

Und während meiner Tätigkeit als Berufshändler muss ich oft feststellen, dass vielen privaten Anlegern und Tradern – egal ob Anfänger, aber auch manch Fortgeschrittene – die grundsätzliche Einsicht in den Börsenhandelsprozess und die oben genannten Themen fehlt. Ihr Fachwissen ist oft einfach unzureichend. Gerade die tagtägliche Praxis erfordert aber ein fundiertes Wissen um die Materie und die daraus resultierenden Zusammenhänge. – Klar, tausendmal gehört!

Aber, obwohl die bloße Anwendung von Geldanlagen oder des Tradings an sich sehr simpel ist – »Long und Short … schon klar! Nudeln kochen ist komplizierter!«, so gestaltet sich der eigentliche Entwicklungsprozess umso schwieriger. Denn: Bereits bei der ersten Order wird der Anfänger mit dem großen Themenbereich konfrontiert, der für das erfolgreiche Verhalten von Bedeutung ist und mit der Frage: »Wo entsteht überhaupt Bewegung im Markt?« umrissen werden kann. Kurz: Es geht um die Markttechnik.

Und genau an dieser Stelle muss der Trader die oben erwähnten fünf »Akkorde« zu einem Lied, sprich: Trade, schreiben, welches seiner »Tonlage«, »Tempo« und »Akzentuierung«, kurz: Tradingstil entspricht. Beleuchten wir an dieser Stelle kurz (eine umfassende Betrachtung umfasst mehrere Bücher) jeden einzelnen Akkord, um grob die Thematik: Markttechnik einzugrenzen.

… erster Akkord: Kursentstehung:

Dass die Kurse »nicht aus einem Topf« gezogen werden, ist zwar jedem Börsenanfänger klar, aber dennoch die Frage: Was meinen Sie, wie viele Anleger könnten einen Kurs selbst nachrechnen?

»…warum sollte ich das nachrechnen, die Börse wird doch keine Fehler machen!« könnte eine Antwort sein. Sicher, die Börse macht auch keine Fehler. Manch Tradinganfänger aber schon. Erstaunlich ist, dass das, was tausende von Spekulanten im Atem hält, was sie von den Bildschirmen nicht loslässt, das, was das Leben oftmals komplett verändert, eigentlich eine Unbekannte ist, welche oft nicht nachvollzogen werden kann.

– »Angebot und die Nachfrage ergeben den Kurs«

– »Ja. Aber wie nun genau?«

Sicherlich kann dies nun nicht innerhalb dieser Zeilen erörtert werden, denn es soll ja nur ein grober Überblick zum Thema Markttechnik sein, aber eines sei gesagt: Interessant ist, dass das Wissen um die Kursentstehung bei vielen Marktteilnehmern einen sehr positiven Einfluss auf ihr Verhalten hat. – Warum? Nun: Es entfällt das ständige Fragen »Warum, weshalb, wieso…« und der Suche nach externen Ereignissen, welche die Kursbewegung ausgelöst haben können.

Kurz: Der markttechnisch orientierte Anleger beziehungsweise Trader muss ein umfangreiches Wissen um die Kursfeststellung haben, da sein Wunsch darin besteht, grundsätzlich nach Situationen im Chartverlauf zu suchen, die einen kurzfristigen Überhang an Angebot oder Nachfrage (nicht zu verwechseln mit dem Orderbuch-Trading oder Scalping) ergeben könnten und – was wichtig ist – sich auch zeitweilig fortsetzt, völlig losgelöst von Nachrichteninhalten, Ereignissen etc.

Die Schlussfolgerung über das anstehende Orderverhalten erhält der Marktteilnehmer dadurch, dass er in der Lage ist, sich in die Positionen der anderen Marktteilnehmer, und vor allem deren unterschiedlichen Ausrichtungen, hineinzudenken. Damit kommen wir zum nächsten Baustein:

… zweiter Akkord: Marktteilnehmer

Dem markttechnisch orientierten Trader ist klar, dass es immer drei (Long, Short und Flat) Positionen im Börsenhandel gibt und die Marktteilnehmer sich mit ihren Orders dementsprechend verhalten. – So gesehen nichts Neues! Aber: Der markttechnisch orientierte Trader fragt sich daher, wo die spekulativen Einstiege und vor allem die Stopps liegen könnten.

Interessant ist hier, dass sich viele Börsenanfänger nach einer Positionseröffnung ständig nur in ihre Position hineindenken, obwohl sie doch nun kein weiterer Bestandteil des Börsenverlaufes mehr sind, da sie ihre Order ja bereits abgegeben haben. Viel interessanter wäre es doch jetzt, sich genau in eben jene Marktteilnehmer hineinzudenken, welche a) bereits weit frühzeitiger im Markt positioniert waren (Long sowie Short) und nun eine Positionsschließung – sei es als Gewinnmitnahme oder Auslösung nachgezogener Stopp – nachdenken oder b) an die Marktteilnehmer zu denken, welche kurz davor sind, eine Position neu zu eröffnen. Denn nur diese beiden Marktteilnehmer sind momentan in der Lage, die Kurse zu verändern, da ihre Orders bevorstehen und somit eine Veränderung des Orderbuches bevorsteht und daher eine Kursänderung nach sich zieht. An der Stelle sei darauf hingewiesen, dass die Markttechnik ein fundiertes Wissen um den Aufbau und die Zusammenhänge von Kassa- und Terminmarkt erfordert.

Die beiden – und so viel sei gesagt – riesigen(!) und umfangreichen(!) Themen: Kursfeststellung und das Wissen um die Marktteilnehmer allein, bringen uns jedoch noch lange nicht weiter. Nun muss das Verständnis um den Trendaufbau dazugezogen werden.

… dritter Akkord: Trendaufbau

Wenn das Wort »Trend« während des Börsenalltags; innerhalb Publikationen oder Analysen fällt, erzeugt dies oft ein Raunen und Gähnen bei so manchen kurzfristig ausgerichteten Börsenanfängern, aber auch manch Fortgeschrittenen. Aus ihrer Sicht zumindest zu Recht, wird doch das Wort »Trend« hier oft mit einem Wochen und Monate andauernden Investment verbunden. »Trend« hat den bitteren Beigeschmack von »extrem langfristigem Investieren«, will doch aber der klassische Börsenanfänger eigentlich genau das Gegenteil von extremer Langfristigkeit haben.

Dennoch stellt sich die Frage, warum so viele Anleger, Investoren, aber auch kurzfristige Trader nach Trends suchen? Die Antwort ist einfach, bedarf sie jedoch eines anderen Blickwinkels: Die Suche nach einem Trend liegt nicht vordergründig im Willen, diesen auch zu handeln, sondern vielmehr, weil innerhalb eines Trends das Verhalten von Marktteilnehmern sehr klar zu identifizieren ist. Also wenn ein Marktteilnehmer einen tendierenden Markt bevorzugt, heißt das nicht, dass er deswegen den vorherrschenden Trend auch langfristig (gilt auch bei einem 10-Minuten-Chart etc.) durchhandeln möchte.

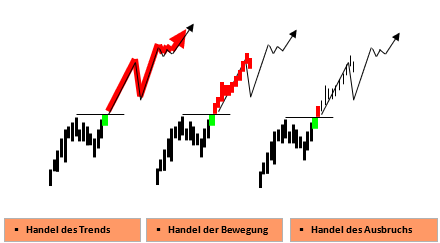

– Nun gut, wie wird’s gemacht? Dem Marktteilnehmer stehen klassisch zwei bekannte Möglichkeiten zur Verfügung: Trendlinien oder Indikatoren. Das Für und Wider der beiden Varianten soll jetzt nicht Gegenstand der Zeilen werden, vielmehr aber die dritte Möglichkeit, einen Trend zu definieren: nämlich aus der Sicht der Markttechnik (Bild 1). Dieser ist nicht besser oder schlechter, sondern schlicht: nur anders.

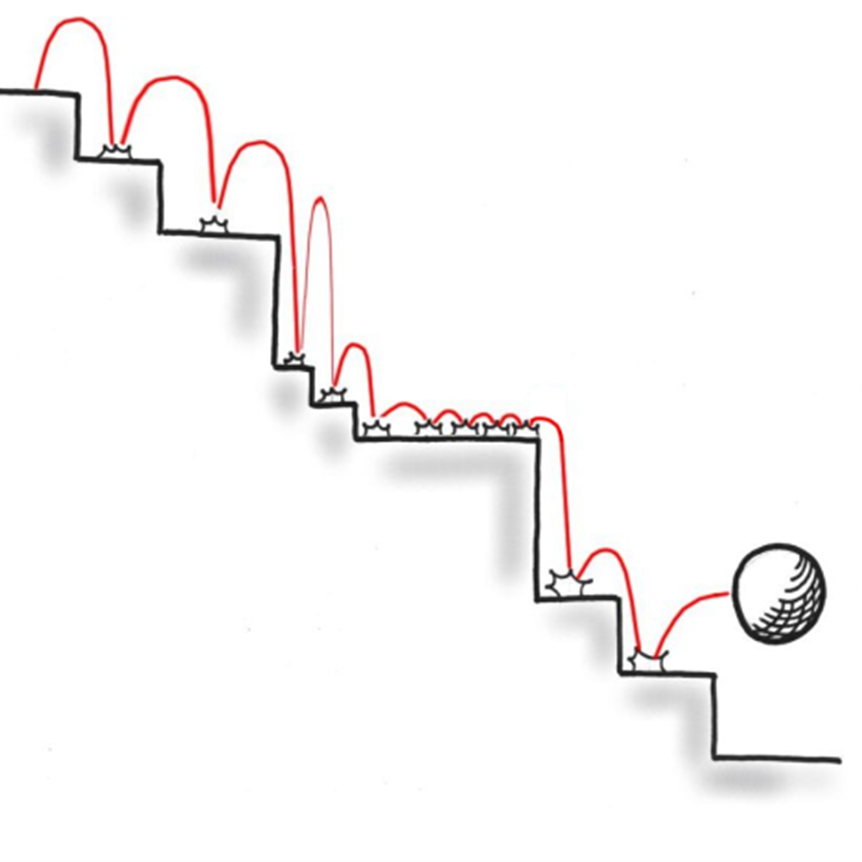

Ein aufwärts gerichteter Trend ist deswegen ansteigend, weil steigende Hochs sich mit gleichzeitig ständig ansteigenden Tiefs abwechseln. Kurz: Ein Hoch ist höher als das Hoch zuvor und ein Tief ist höher als das Tief zuvor. Daher muss in einem Aufwärtstrend jedem Hoch ein Tief folgen, das höher liegt als das vorherige Tief, und das neue Hoch muss höher liegen als das letzte Hoch. Analog andersherum. Die Trendbeschreibung ist zu vergleichen mit einem Ballspiel: Wenn ein Ball eine Treppe hinab gestoßen wird, kann das Grundprinzip der Trenddefinition exakt nachvollzogen und abgeleitet werden: Der geworfene Ball wird nach der ersten Treppenstufe auf der zweiten Stufe aufkommen und durch den Schwung zurückprallen. Der Rückpraller wird in seiner Bewegung nachlassen, und der Ball wird nach einem Totpunkt oder Wendepunkt wieder nach unten fallen. (Bild 2).

Klingt an sich banal einfach, ist in der Umsetzung aber ein wenig komplizierter. Wenn jedoch die anfänglichen Schwierigkeiten und vor allem optische Fehlerquellen einmal tiefgründig verstanden und daraufhin beseitigt sind, ist diese Art der Trenddefinition ein mächtiges Werkzeug für jeden Marktteilnehmer; siehe Großes Buch der Markttechnik oder die aufbauende Buchserie DER HÄNDLER.

In dem Moment, in welchem die Trenddefinition aus markttechnischer Sicht kurz betrachtet wurde, muss zeitgleich der vierte Akkord hinzugezogen werden:

… vierter Akkord: Zeiteinheiten

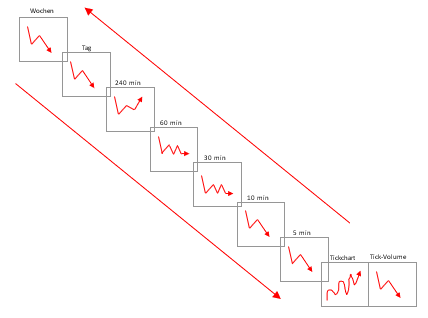

Durch die Abtragung einer Time&Sales-Liste in die verschiedenen Zeiteinheiten entstehen bei der Zusammenfassung der Kurse immer unterschiedliche Chartbilder. – Okay, an sich auch nichts Neues. Den meisten Anlegern ist auch klar, dass hier der zweite Mosaikstein für die Liquidität eines Wertes und das Zusammenspiel von Marktteilnehmern liegt. Mit der Vorstellung und Visualisierung der verschiedenen Zeiteinheiten wird der Börsenhandel zweidimensional. (Bild 3).

Denn die Marktteilnehmer können sich nicht nur nach ihren Zielen voneinander unterscheiden (Arbitrage. Hedging, strategisches Investment, spekulative Ausrichtung) und somit die Gegenseite im Handel stellen, sondern alle Marktteilnehmer können sich auch in den gehandelten Zeiteinheiten unterscheiden.

Für den Neuling auf dem Gebiet des Börsenhandels und des Tradings sei an dieser Stelle angemerkt, dass in den Zeiteinheiten auch die Antwort auf die häufig gestellte Frage liegt: »Wer nimmt in einem fallenden Markt eine Longposition ein und stellt somit die Gegenseite zum Shortvertrag? Sehen die anderen denn nicht, dass der Markt nach unten stürzt...?«, zu finden ist.

Durch die Betrachtung eines beliebigen Wertes (z.B. Future oder Aktie) auf unterschiedlichen Zeiteinheiten/-ebenen kann ein und derselbe Wert unterschiedliche Trends (die Markttechnik spricht von Trendgrößen) aufweisen. Hier schließt sich die Bedeutung und Wichtigkeit des vorangegangenen dritten Akkords über den Trend deutlich. Die Pauschalaussage, ein Markt befinde sich in einem Aufwärts- oder Abwärtstrend, kann in den Märkten so nicht gelten. Es muss immer der zu der Aussage betrachtete Zeitraum mit erwähnt werden.

Angesichts des Wissens um die Zeiteinheiten muss der Anleger – und ein Trader sowieso – einen Chart immer aus mehreren Sichten betrachten. Durch die genaue Betrachtung der Zeiteinheiten ist er in der Lage, das Zusammenspiel des Trendaufbaus mit seinen Bestandteilen – Bewegung und Korrektur – zu erkennen. Der Marktteilnehmer muss wissen, dass einer Bewegung eine Korrektur folgen muss und befindet sich damit beim fünften Akkord.

… fünfter Akkord: Bewegung und Korrektur

Dem markttechnisch orientierten Anleger ist in seiner umfassenden Tiefe bewusst, dass diese beiden Bestandteile eines Trends ganz gewisse und besonders markante Merkmale aufweisen und er richtet seinen Handel komplett danach aus.

Der Marktteilnehmer muss sich zu jedem Zeitpunkt fragen, ob der Markt sich in der Bewegung oder in der Korrektur befindet und wird das Wissen um das Zusammenspiel der Zeiteinheiten generell bei jedem Trade zu Hilfe nehmen. Vergleichbar mit der im Großen Buch der Markttechnik detailliert beschriebenen Analogie:

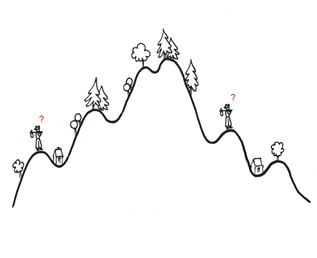

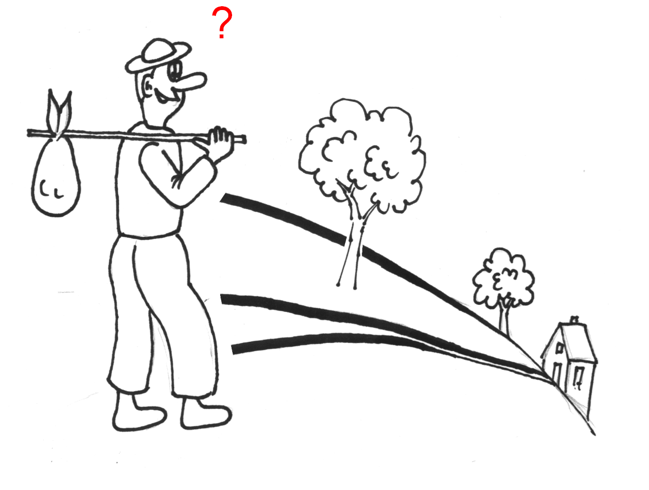

Wir stellen uns einen Wanderer vor, welcher mitten auf einem Berg abgesetzt wird. Alles, was der Wanderer nun erkennen kann, ist, dass der Weg bergab zu einer Berghütte führt (Bild 4 + 5).

Was der Wanderer nicht erkennen kann, ist, ob der Weg hinter der Hütte weiter bergab oder stattdessen bergauf verläuft. Kurz: ob dieser Weg zum Gipfel oder ins Tal führt. Dem Wanderer ist es somit bei der ausschließlichen Betrachtung des kurzen Wegstückes nicht möglich, eine Aussage über die Tendenz, über die längere Richtung, als über den Trend zu machen und kann ebenfalls keine Aussage darüber treffen, von wo der bisherige, also der zurückliegende, Wanderweg kommt. Eine Wette mit anderen Wanderkollegen über die tendenzielle Richtung des Wanderweges wäre hier ein pures Lotteriespiel, da es an unterstützenden Gegebenheiten für den Eingang der Wette fehlt. Und wo ist jetzt der Bezug zum Börsenhandel? Dieses Beispiel verdeutlicht sehr gut die Begriffe Bewegung und Korrektur. Auf beiden Seiten des Berges liegt ein Trend vor. Linke Seite: steigende Hochs und steigende Tiefs. Rechte Seite: fallende Hochs und fallende Tiefs. Der fallende Weg in (Bild) ist jedoch jedes Mal anders zu interpretieren: Auf der linken Bergseite stellt er nur die Korrektur dar, auf der rechten Bergseite stellt er die Bewegung dar.

- Resultat?

Vor jedem Trade, unabhängig seiner Ausrichtung, muss die Frage beantwortet werden: Befindet sich der Trade innerhalb einer Bewegung oder der Korrektur? Dieses Resultat muss nun ebenfalls noch auf die übergeordnete Zeiteinheit bezogen werden. Hierzu Beispiel in (Bild 6):

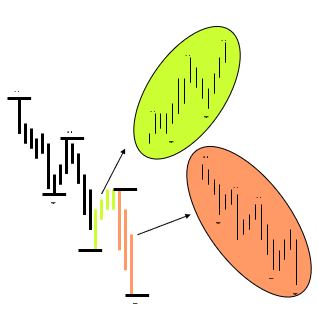

Es liegt eine optische Abwärtsbewegung vor. Per Definition ist dieser Verlauf bereits ein Abwärtstrend, da die Hochpunkte und ebenfalls die Tiefpunkte abfallen. Würde man nun diesen Chartverlauf aufklappen, also diesen Kursverlauf eine Zeiteinheit tiefer darstellen, so würde man feststellen, dass hier bereits mehrere Trends vorliegen. Die kurze, hier grün gekennzeichnete Gegenbewegung der hohen Zeiteinheit, stellt in der untergeordneten Zeiteinheit per Definition bereits einen Trend dar. Es liegen ansteigende Hochs, gefolgt von ansteigenden Tiefs, vor. Dieser Trend wird in der übergeordneten Zeiteinheit nur als ein kurzer Aufwärtsschub dargestellt, also nur als eine Korrektur ohne jegliche Trendeigenschaften. Würde die rot markierte Zeiteinheit wiederum aufgeklappt werden, so würden auch hier in der untergeordneten Zeiteinheit Trends zu erkennen sein.

Somit ergibt sich folgendes Zusammenspiel der Begriffe: Ein Trend besteht immer aus Bewegung und Korrektur und den damit sehr exakt definierbaren Eigenschaften (siehe Fachbuch: Das Große Buch der Markttechnik). Sollte der Markt einfach nur fallen, so ist auf der betrachteten Zeiteinheit erst dann von einem Trend zu sprechen und der Handel darauf auszurichten, wenn der Bewegung eine Korrektur folgt und dann der Markt wieder in eine Bewegung übergeht und neue Tiefpunkte (Abwärtstrend) oder neue Hochpunkte (Aufwärtstrend) erreicht. Was gilt es dabei zu beachten? Nun, die einzelnen Bewegungen und Korrekturen in einem Trend stellen sich in einer untergeordneten Zeiteinheit selbst wieder als Trend dar.

- Resultat?

Vor jedem Trade, unabhängig seiner Ausrichtung, muss daher ebenfalls die Frage beantwortet werden: Befindet sich die übergeordnete Zeiteinheit in einer Bewegung oder der Korrektur?

… Zusammenspiel der Akkorde

Das Wissen um den Trendaufbau und das Orderverhalten der Marktteilnehmer lässt den Anleger den Trend gemäß seines markttechnischen Aufbaus erkennen und analysieren. Der Marktteilnehmer muss unabhängig vom betrachteten Markt in jedem Chart die relevanten Punkte (es gibt mehrere für wichtig erachtete Punkte) innerhalb eines Trends erkennen, an denen die gesuchte markttechnisch definierte Bewegung auftritt. Diese Punkte sind in allen Zeiteinheiten ersichtlich. Ganz wichtig: Alle Akkorde bauen aufeinander auf und können an dieser Stelle nicht getrennt voneinander gesehen werden.

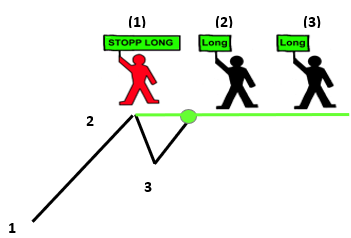

Fassen wir nun an dieser Stelle schematisch in bestimmten Marktverläufen die Positionen (Terminmarkt) von Marktteilnehmern zusammen (Bild 7), entsteht bei einem ansteigenden und tendierenden Markt und einem Durchbruch durch neu entstandenen Hochpunkt folgendes Orderschema: Die Marktteilnehmer, die auf fallende Kurse spekuliert haben und somit noch offene Shortpositionen haben, hatten diese durch Stopp-Long-Orders im Verlust abgegrenzt und werden nun ausgestoppt. Ausgestoppt bedeutet, dass Long-Kontrakte zur Glattstellung geordert werden müssen. Der Markt übersteigt den vorherigen Hochpunkt. Somit war die Shortposition, je nach Ausrichtung und Zeiteinheit, tendenziell falsch, und ein Positionswechsel mitunter wäre sinnvoll. Diese ausgestoppten Marktteilnehmer sind dann teils auch bereit, ihre Positionen zu drehen. Es wird somit von shortpositionierten Marktteilnehmern die doppelte Kontraktanzahl geordert. Diese Orders dienen zum einen der Positionsschließung (Symbol-Männchen 1) und zum anderen der Positionseröffnung. (Symbol-Männchen 2).

Marktteilnehmer, die keinerlei Position hatten, eröffnen bei Überschreiten des letzten Hochpunktes Longpositionen und spekulieren auf einen Trend bzw. entstehende Bewegung oder Ausbruch (Symbol-Männchen 3).

Die Marktteilnehmer, die bei dem Durchbruch durch den Punkt 2 bereits Long waren, treten nicht in Aktion, da der steigende Markt ihre Erwartungen erfüllt. Diese Marktteilnehmer werden je nach Handelsausrichtung und -ziel nun nur ihren Stopp beispielsweise auf den neu entstandenen Tiefpunkt nachziehen.

Resultat dieses Schemas: Die Frage: Wo entsteht Bewegung lässt sich dahingehend beantworten, insofern der Marktteilnehmer in der Lage ist, den ersten Akkord (Kursentstehung) und mit den vier anderen Akkorden im Zusammenhang zu sehen.

Kurzes Fazit: Der markttechnisch orientierte Trader hat verstanden, wie ein Kurs entsteht, und sucht grundsätzlich nach Situationen im Chart, die einen kurzfristigen Überhang an Angebot oder Nachfrage ergeben könnten. Die Schlussfolgerung über das anstehende Orderverhalten erhält der Anleger dadurch, dass er in der Lage ist, sich in die Positionen der anderen Marktteilnehmer hineinzudenken. Ihm ist klar, dass es immer drei Positionen an der Börse gibt und die Marktteilnehmer sich mit ihren Orders dementsprechend verhalten. Der Marktteilnehmer fragt sich daher, wo die Einstiege und vor allem die Stopps liegen könnten.

Angesichts seines Wissens um die Zeiteinheiten betrachtet der Anleger einen Chart immer aus mehreren Sichten. Er ist durch die genaue Betrachtung der Zeiteinheiten in der Lage, das Zusammenspiel des Trendaufbaus mit seinen Bestandteilen – Bewegung und Korrektur – mit all seinen Besonderheiten zu erkennen. Der Marktteilnehmer kann sich hinreichend erklären, warum einer Bewegung eine Korrektur folgen muss, und ihm ist bewusst, dass diese beiden Bestandteile eines Trends ihre eigenen wesentlichen markttechnischen Merkmale aufweisen und richtet seinen Handel komplett danach aus. Der markttechnisch orientierte Marktteilnehmer kann sich zu jedem Zeitpunkt die Frage beantworten (dies unterliegt einer Dynamik), ob der Markt sich in der Bewegung oder in der Korrektur befindet, und nimmt hierzu sein umfangreiches Wissen um die Zeiteinheiten generell bei jedem Trade zu Hilfe.

… Suche nach dem Dominoeffekt in derselben bzw. ineinandergreifenden Zeiteinheiten.

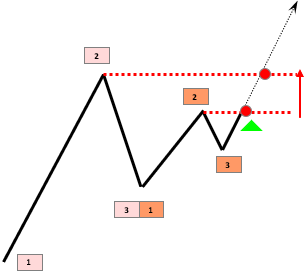

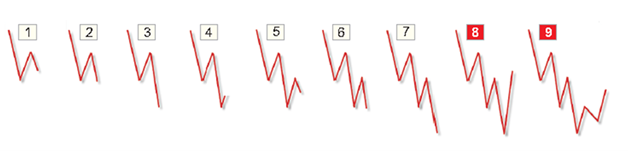

Das Wissen um den Trendaufbau und das Wissen um das Orderverhalten der Marktteilnehmer lässt den Trader den Trend gemäß Definition erkennen und benennen. Der so ersichtlich werdende Punkt 2 (kurz: letzter lokaler Hoch- oder Tiefpunkt innerhalb eines Trends) kommt unabhängig vom betrachteten Markt in jedem Chart vor und ist in allen Zeiteinheiten mehrfach ersichtlich. Der Punkt 2 ist in einem Trend jener Punkt, an dem mit einer entstehenden bzw. fortführenden Bewegung zu rechnen ist. Dieser Gedanke ist durch die Grafik des 1-2-3 (Bild 8) dargestellt. Dieses "1-2-3" steht für die zu erwartende Bewegung im Allgemeinen.

Sollte der Markt ein 1-2-3 über- oder unterschreiten, so lösen die dort liegenden Orders einen kleinen Schub aus, und der schiebt den Markt über den nächsten lokalen Hoch- bzw. Tiefpunkt (siehe Bild: Zwei kurz übereinanderliegende Punkte 2). Die dort liegenden Orders lösen wiederum einen Schub aus, der den Markt wieder über den nächsten Punkt 2 schiebt, usw. Das heißt, die einen Marktteilnehmer werden ausgestoppt, sie müssen also die entgegengesetzte Position kaufen. Sie sind dann eventuell auch bereit, die Position zu drehen, und würden weitere Kontrakte in Ausbruchsrichtung kaufen. Unterstützungen erhalten sie von den Marktteilnehmern, die die Position erst jetzt neu eröffnen. Diesen Dominoeffekt sollte sich der Marktteilnehmer grundsätzlich zunutze machen und immer und zu jeder Zeit nach ihm Ausschau halten.

Demnach wird der markttechnisch orientierte Marktteilnehmer immer nach Trends suchen, die in einen weiteren hineinlaufen. Dieser weitere Trend kann sowohl in derselben Zeiteinheit vorkommen als auch in der übergeordneten Zeiteinheit.

Wichtiger Hinweis: Das konkrete markttechnisch orientierte Trading besteht natürlich nicht, wie so oft fälschlicherweise angenommen, im puren naiven Handel eines Punkt 2!; siehe deutsche Fassung des: Großes Buch der Markttechnik oder die aufbauende Buchserie DER HÄNDLER.

… Markttechnik fängt da an, wo viele Marktteilnehmer aufhören zu fragen

Der markttechnisch orientierte Trader stellt sich allerdings auf diese umfangreichen, und hier nur in Stichpunkten angerissenen Themen, die Frage, was er mit diesem Wissen anfangen und wie er die Kenntnisse umsetzen bzw. gewinnbringend anwenden kann. Dies geschieht einzig über die Zielfeststellung bzw. -ausrichtung.

Denn es gibt nur nachfolgende drei Ausrichtungen bzw. Ziele für das generelle Investieren und Trading. Diese sind unabhängig und völlig losgelöst von dem gewählten Einstieg zu sehen. Der in (Bild 9) bereits kurz angedeutete und hier dargestellte 1-2-3 dient lediglich zur Erläuterung. Es könnte auch ein beliebiges anderes Einstiegssignal vorliegen oder gewählt werden. Diese drei Ausrichtungen sind der eigentliche fachliche Kernpunkt der Markttechnik und hierin besteht das größte Wissenspotential.

Marktteilnehmer, der die Ziele und die Stopps verwechselt. Der markttechnisch orientierte Trader hat das Bild 5 gedanklich und fachlich tiefgründig verinnerlicht, und kann daher die Aussage, dass das grobe Tradingziel bzw. -ausrichtung nie miteinander verwechselt werden dürfen, nachvollziehen; ihm sind die drei Möglichkeiten bewusst und da diese vor dem Trade definiert bzw. sich für eine der drei Möglichkeiten entschieden wurde, kommt es im weiteren Chart- und Handelsverlauf keine mentale und fachliche Zerfahrenheit mehr auf. Denn: Eines der großen Probleme eines Börsenanfängers ist, dass er nach dem Ein- und dem Ausstieg den weiteren Chartverlauf beobachten und sich dann immer und generell ärgert, dass er, bezogen auf den weiteren Kursverlauf, den Stopp wieder total falsch gesetzt hatte, denn der Anfänger fragt nicht: »Wie hat dieser Markt denn den weiteren Anstieg/Kursverfall vollzogen? Als Trend, als schnelle Bewegung oder nur als kurzer Ausbruch?«. Solange ein Marktteilnehmer nicht vor dem Trade geklärt hat, was er als »Stil«, also als Ausrichtung bzw. als Ziel (Bild) handeln will, wird er die Feststellung, mit seinen Stopps falsch gelegen zu haben, immer wieder machen. Denn er wird nur auf die besten Ein- bzw. Ausstiegspunkte achten und sich jedes Mal darüber ärgern, welch große Gewinne ihm wieder entgangen sind.

Als Ergebnis dieser Betrachtung bleibt festzustellen, dass verschiedene Marktteilnehmer zum gleichen Zeitpunkt ihre Position eröffnen können, es bei der diesem Trade zugrunde liegenden Ausrichtung aber erhebliche Unterschiede geben kann und wird.

In Ihren deutschsprachigen Büchern wird immer davon gesprochen: Handelsstil versus Großwetterlage – diese Frage muss jeder Trader beachten…?

Oft stellt sich für einen Trader, vorab berechtigt, folgende Frage: Was kennzeichnet den Begriff »bevorzugter Handelsstil«? Nun, dieser umfasst im ersten Schritt die eigene Priorität für den in der Markttechnik definierten: Trend-, Bewegungs- und Ausbruchshandel, im zweiten die Definition eines oder mehrerer Einstiegssignale: Umkehrstab, Korrekturhandel jeglicher Art, Punkt 2, Trendlinien, Indikatoren, Candlestickformation usw., im dritten die jeweils erforderliche Stopplogik und schließlich noch etwaige sich individuell ergebende Besonderheiten.

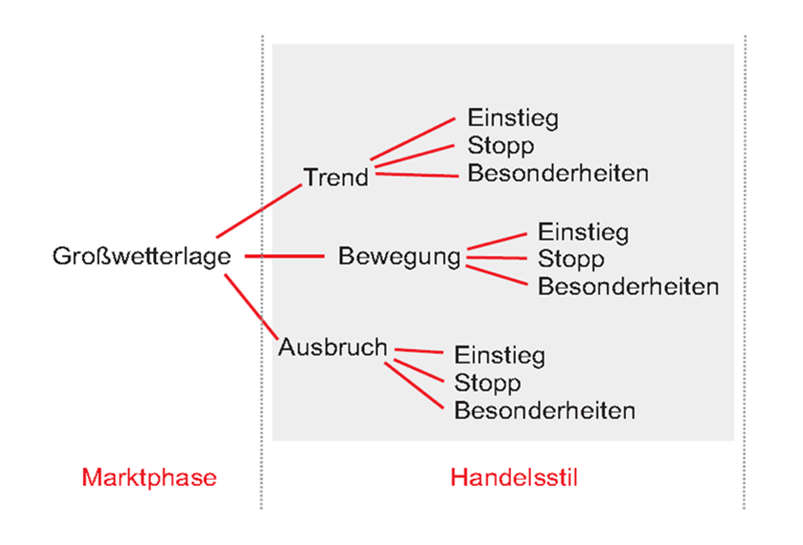

Bild 10 zeigt, dass beim Trading im Allgemeinen und bei diversifikativem Trading im Besonderen niemals erschwerend der Irrtum hinzukommen darf, dass ein Trade statt durch die Großwetterlage, sprich den übergeordneten Trend, durch die zwar rührende, nichtsdestotrotz aber unausgereifte Liebe zu einem Lieblingssignal angesteuert werden darf. Die Großwetterlage hat mit dem Handelsstil nicht viel gemein, wenngleich eingeräumt werden muss, dass einige Handelsstile in ihrer Definition die Großwetterlage, nachfolgend Marktphase genannt, bereits integriert haben.

Die Schwierigkeit ist nun, dass viele Trader denken, ein Handel in einer anderen als der bisherigen Zeiteinheit würde eine Änderung des Handelsstils nach sich ziehen …

Wohl wissend, dass es im Detail gewisser Einschränkungen bedarf, kann man pauschal aber dennoch der Meinung sein, dass ein Handelsstil, vorher beispielsweise auf den untersten Trend angewandt, schön sichtbar meinetwegen auf einem 10-Minuten-Chart, genauso auf den mittleren Trend, meinetwegen gut sichtbar auf 60-Minuten, anwendbar sein müsste – sonstige Risikoparameter(!) mal außer Acht gelassen. Oder anders: Sollte ein Trader den Tickhandel aus markttechnischer Sicht erfolgreich realisieren, ist davon auszugehen, dass dieser auf dem Tageschart nicht generell scheitert, und umgekehrt ebenso; denn Trends, Bewegung und Ausbrüche sind optisch denselben Parametern und Fragestellungen unterworfen. Wird die Markttechnik als das verstanden, was sie ist, nämlich als ein Mittel zur genauen Bestimmung der Marktphase, resultieren aus diesem Verständnis nun konkrete Verfahrensweisen, namentlich können Stopp-Techniken abgeleitet werden. Je günstiger die Großwetterlage, umso unwichtiger das einzelne Einstiegssignal – denn dies ist das letzte, das unwichtigste Glied dieser Auswahlkette, siehe Bild 1.

In einem Satz aus Sicht der Markttechnik: Der individuelle Handelsstil, wie immer dieser aussieht, sollte die Frage »Was überwiegt: Angebot oder Nachfrage?« verbunden mit der Art und Weise, diesem Überhang zu begegnen, beantworten, wohingegen nur die Marktphase, innerhalb (!) derer sich der Handelsstil abspielt, Auskunft über »Wer kauft nach mir?« erteilt. Diese Art der Beweisführung bringt das immer wieder angeführte und naheliegende Argument an, dass die markttechnischen Definitionen von Bewegung und Korrektur keine Signale als solche sind, sondern lediglich einen Zustand der Marktteilnehmer ausdrücken.

… also: Resultat? Ist eine konkrete Marktphase Voraussetzung für einen markttechnisch definierten Handelsstil – und in der Regel sollte dies der Fall sein –, so müsste jener Handelsstil in jedem Markt und jeder Zeiteinheit darstellbar sein; ein paar Feinheiten bei dieser grundsätzlichen Überlegung außer Acht gelassen. Es geht dementsprechend beim markttechnischen Trading von vornherein und ohnehin immer nur um die Marktphasen, sprich übergeordnete Trends, und deren richtige Wahrnehmung, und erst danach und dem untergeordnet um die Details eines Handelsstils und dessen Ein- und Ausstiegssignale.

Doch diese Sichtweise fehlt zugegebenermaßen oft vielen Tradinganfängern: Was dem einen beispielsweise als unaussprechlich wundervoll erscheinen mag, als der ultimative Anblick einer schönen Chartkonstellation, kann für den anderen unsäglich absurd und nutzlos erscheinen. Okay, das ist Alltag – unterschiedliche Analysen kommen aufgrund verschiedener Standpunkte zustande; Trader widersprechen einander in allem und jedem, aber eindeutig gemeinsam ist ihnen: dass es der Objektivität, der Verantwortung um die Marktphasen zu Leibe ging. Unterschiedliche Standpunkte dürften sich nur auf Einstiegssignale, weniger auf Marktphasen beziehen – eieiei, wenn das endlich alle Tradinganfänger verinnerlichen würden … Oder mit anderen Worten:

Wenn an einem Sommermorgen auf der Terrasse die Sonne scheint (Analogie: übergeordneter Auf- oder Abwärtstrend und dessen Marktphase), dann dürften alle Familienmitglieder die gelb strahlende runde Scheibe am Himmel sehen. Ob sich die weiblichen Familienmitglieder nun darüber streiten, ob tief ausgeschnittene, enge Shirts und kurze Röcke angebracht seien, während die männlichen Familienmitglieder darüber debattieren, welcher der riesigen Grillkoffer sich für das bevorstehende Barbecue am besten eignet (Analogie: Handelsstil), ist dem sonnigen Sommertag letztendlich »sch…« egal. Demzufolge kann die Verwechslung von Marktphase und Handelsstil ohne Weiteres in Ziele münden, die den wahren Zielen des Tradings widersprechen und den noch weniger scharf blickenden Tradinganfänger darüber täuschen, dass es sich bei seinen Bemühungen um das rechte Mega-Supi-Einstiegssignal nicht um eine hohe Kunst, sondern eher um verkappte Tradingansichten handelt.

Hier einige Worte zu Marktphasen, siehe Bild 11, aber ohne deren markttechnische Gegebenheiten im Detail durchzunehmen. (Hier sei auf das deutschsprachige »Große Buch der Markttechnik« und dessen Fortsetzungsreihe DER HÄNDLER verwiesen: www.der-haendler.com)

Hinweis zu den Schemata: Die einzelnen Chartskizzen stellen die Marktphasen, sprich die übergeordnete Großwetterlage dar, innerhalb derer sich der individuelle Handelsstil auf tieferer Zeitebene abspielt. Kurz: Die spezielle Zeiteinheit, innerhalb derer sich ein Trade abspielt, interessiert hier nicht.

… Verlauf 1: So was zu traden, sollte nun wahrlich keiner nötig haben! Und wenn nun doch, dann folgt, was folgen muss: lange Gesichter, Schweigen, tiefstes Missbehagen ringsum und gekünstelter Beifall dafür, ein toller Trader zu sein. Lange wird ein Trader brauchen, um sich von Trades innerhalb solcher Marktphasen fernzuhalten, denn der Fehler besteht darin, dass man immer wieder übersah, dass in dieser Großwetterlage Bewegung und Korrektur nicht auseinanderzuhalten sind. Fällt der Markt – okay, dann großer Abwärtstrend. Steigt der Markt – okay, dann großer Aufwärtstrend.

… Verlauf 2: Nun ist zwar gegenüber dem vorherigen Schema ein markttechnischer Trend definierbar. Dementsprechend wären Trades, die nicht ganz um Billigkeit bemüht sind, hier schon besser. Dessen ungeachtet ist diese Marktphase bei Weitem noch keine »Fünf-Sterne-Phase« (siehe Buchreihe DER HÄNDLER), denn auch hier ist erneut ein Umstand zu erwähnen, der in verschiedenen Verbindungen bereits gestreift wurde: Ein Punkt 2 ist wichtig zur Trenddefinition – ja –, und sollte kein Trend vorhanden sein, fungiert dieser als Startschuss dafür – aber trotzdem ist diese Marktphase in Verlauf 2 weder die beste noch eine optimale Voraussetzung dafür, einen untergeordneten Trade einzugehen.

… Verlauf 3: Auch hier – ja, es ist ein Trend. Aber es gibt auch hier nichts, was der Vernunft so gefährlich wäre wie der Gedanke: »Ich will auch noch an der Riesenparty teilnehmen!«, denn, dieses Bild beibehaltend: Alle möglichen Flirtpartner sind bereits vergeben, und sollte der ein oder andere übrig geblieben sein, so wird das seinen Grund haben … Mitunter haben viele Trader mit dieser Marktphase einen kurz anhaltenden Spaß, aber in den meisten aller Fälle geht es schief. Jedoch Kummer machte sich auch hier ein wenig schlecht – wir wissen es, wir sehen es, der sich hierauf eingelassen hat, wissentlich, dass gerade eine Party, eine bessere Marktphase, siehe nächster Verlauf, verpasst wurde.

… Verlauf 4: Die Korrektur beginnt und schreitet fort und schreitet fort! Eine bestimmte Erfahrung wird hier gerade für den Tradinganfänger zu einer Art Marter, in denen er seinen Einstiegen höheres Gewicht beigemessen hast als der Großwetterlage: Bei einem zu »später Stunde«, und damit meine ich nicht kurz vor Handelsschluss, eingegangenen Shorttrade erleben zu müssen, wie sich gleich nach Positionseröffnung eine Korrektur bildete, welche sich weiter und weiter gen Himmel – oder, bei spiegelbildlichem Verlauf, bei einem Long-Trade in den Abgrund – schraubte, ohne dieser entkommen zu können, zieht dem Tradinganfänger buchstäblich den Boden unter den Füßen weg. Tja – die »Schuld« daran trug aber bestimmt nicht der Trendaufbau, denn dieser war ja dem Trader bereits bekannt! Für alle anderen Trader besteht die Faszination dieses Schemas darin, dass nun die beste aller Marktphasen bevorsteht.

… Verlauf 5: Auch hier kann die

Erfahrung für jenen Trader, der den Einstiegen höheres Gewicht zugesteht als der Großwetterlage, wieder schrecklich sein. Bei einem Long-Trade zu später Korrekturstunde miterleben zu müssen, wie sich die wieder einsetzende Bewegung weiter und weiter gen Süden schiebt, wird erneut zu einer Qual. Wenn ich könnte, ich würde jedem solcher Minustrades an den eingezahlten Betrag pauschal noch eine, besser zwei Nullen anhängen. Bei einem zufälligen Plustrade natürlich ebenso, allerdings mit einem Vorzeichenwechsel verbunden! Für alle anderen Trader, welche die bis hierher nötige Geduld aufbrachten, befindet sich der Markt nun in bester, sogar in allerbester Ordnung! Ein Einstiegssignal in Trendrichtung, wie auch immer definiert, ist nun nur noch nebensächlich. Ob dies mittels eines Trendlinienbruchs, einer Candlestickformation, eines Indikatorensignals, eines untergeordneten 1-2-3 oder einfach mittels Unter-/Überschreiten eines Bars erfolgt, ist egal.

… Verlauf 6: Die Funktionstüchtigkeit des Trends ist nach wie vor gegeben. Daher wäre ein, wenn auch verspäteter, dennoch besserer Einstieg als in Verlauf 2 möglich, da dieser Punkt 2 nicht die Trenderöffnung, sondern dessen Fortsetzung dokumentiert. Die Marktteilnehmer ticken bereits im »Trendtakt«.

… Verlauf 7: Hier findet sich dasselbe Spiel wie in Verlauf 3: Man bimmelt an einer Tür, hinter der die Party bereits läuft und bei welcher mitunter der größte Teil des Sekts schon getrunken ist – okay, ein paar Tropfen sind noch übrig, aber wer geht schon auf eine Party wegen eines halben Glases, wenn anderswo noch volle Flaschen stehen?! Schlussendlich könnten sich hier nun die fiktiven Verläufe 8, 9, 10 anschließen, deren Bedeutung mit denen der Verläufe 4, 5, 6 identisch wäre.

… Verlauf 8 + 9: Ein wie in Verlauf 8 veranschaulichter Trendbruch lässt die Hoffnung auf eine Fünf-Sterne-Phase auf unbestimmte Zeit begraben, denn deren Erreichung setzt den »Durchlauf« der Bilder 1-5 voraus, und das … kann jetzt dauern. Ein Trendbruch wie in Verlauf 9 kann hingegen auch an Verlauf 2 anknüpfend ablaufen oder sich – schlimm, wenn nicht erwähnt – als maskierte Korrektur der tieferen Zeiteinheiten entpuppen, womit das Erreichen des lokalen Tiefpunktes erneut Verlauf 6 verursacht.

Fassen wir kurz zusammen: Wie oft verspürt ein Tradinganfänger zwar den Willen, auf »gute Signale zu warten«, aber – ich hatte es vorhin hergeleitet – aufgrund seiner selbst verordneten »Dauerobservation einzelner weniger Märkte« bringt er selten die Geduld hierzu auf, um sich stattdessen zu fachlich zwar möglicherweise richtigem Stopp-Verhalten, gleichwohl innerhalb grottenschlechter Marktphasen stattfindenden und mithin minderwertigen Trades herzugeben? … Nun ja …

Wie darf man sich Ihren Arbeitsalltag vorstellen?

Um meinen Arbeitsalltag zu beschreiben, ist ein Wort völlig ausreichend: »Suchen«. Oder mit anderen Worten: Was bedeutet denn eigentlich der Begriff »spekulieren«? Spekulieren leitet sich von dem lateinischen Wort speculari ab und bedeutet beobachten. Und genau das ist es, worum es sich im Trading dreht: suchen und nicht etwa, wie viele – oder sogar die meisten – Laien im Trading meinen, interpretieren. Wenn Sie einen Blick in meinen »Arbeitsvertrag« werfen, dann steht grob gesprochen da »Suchen«, nicht etwa »Bitte 24 Stunden den aktuellen Markt permanent anstarren!«. Ersteres ist mein Job. Und nichts anderes.

Schaut man sich einmal in der Welt der Händler aufmerksam um, so wird man feststellen: Keiner von denen, die wirklich Geld verdienen, erreicht dies durch permanentes Beobachten und gleichzeitiges Interpretieren eines Marktes. Man hat definitiv auf lange Sicht verloren, sobald man anfängt zu interpretieren. Ich sage an dieser Stelle gerne, dass das ständige Heruminterpretieren beim Tradinganfänger der kindliche Wunsch nach mehr Taschengeld ist. Zwischen den beiden Fragen »Wo geht der Markt wohl als Nächstes hin?« (Interpretieren) und »Wo könnte Bewegung entstehen?« (Suchen) existiert eben ein Unterschied, gleichsam dem zwischen Sonne und Mond.

Denn da entsteht der Griff nach dem jenseits eines guten Setups liegenden Trugbildes. Man ist eher ein Schütze, der sinnlos in der Gegend herumballert. Aber Ziel eines Händlers muss es doch sein, ein Scharfschütze zu werden, der strikt auf sein eigentliches Ziel fixiert ist und sich nicht von vielen potenziellen Zielen ablenken lässt. Entspannt sitzt er auf seinem Hochsitz und schießt erst dann, wenn eindeutig feststeht, dass er freies Schussfeld hat und somit die Trefferchance enorm hoch ist. Hier werden keine Munition und auch keine Energie verschwendet. Und wissen Sie, was das Wichtigste ist, womit der Scharfschütze haushaltet? Mit seinen Emotionen! Denn die stehen dem guten Ergebnis immer im Weg.

Was ist für Sie der größte Irrglaube über die Börse?

Für mich ist der allergrößte Irrglaube, dass Börsenhandel einfach sei. So lautet ja diese Bauernschlauheit: Es gehe ja »nur« um Long und Short, Nudeln kochen sei scheinbar schwerer, denn man müsse ja nur mal Long und Short« richtig liegen. Doch bedingt durch diese scheinbare »Einfachheit« ist es sehr schwer, den »falschen Weg« zu meiden. Das hatte auch bereits Goethe, wenngleich in einem anderen Zusammenhang, bereits erkannt. Und jener Irrglaube, dass man nur, weil man um die Begriffe »long« und »short« weiß und einem darüber hinaus auch noch bekannt ist, wo bei einem Chart oben und wo unten ist, verleitet viele zu der Behauptung: »Börsenhandel … alles klar, reich mir mal fix die Kontoeröffnung rüber ...«

In diesem Zusammenhang gilt es natürlich auch zu erwähnen, dass heutzutage der Zugang zum Börsenhandel den Leuten sehr, sehr einfach gemacht wird. Würde man auf der Straße gegenüber »Würstchen« verkaufen wollen, wird man mit zahlreichen Auflagen drangsaliert. Aber im Gegensatz dazu kann man binnen einer halben Stunde nahezu überall auf der Welt ein Konto eröffnen und ohne vorherige Eignungs- oder Wissensprüfung loslegen.

An dieser Stelle sei beispielsweise an die ersten Jahre des einstigen »Neuen Marktes« erinnert, als nahezu alle Trades bei allen, somit auch den Tradinganfängern, positiv verliefen. Damit kann man den zwar verständlichen, nichtsdestotrotz aber falschen Hang eines Tradinganfängers erklären, eher die positive Erfahrung zu bejahen, als sich einem widerstreitenden Sachverhalt zu nähern. Anders formuliert: Die menschliche Erfahrung eines Tradinganfängers an dem neuen Gegenstand »Börse« wird von dessen Meinung über diesen Gegenstand eindeutig festgelegt. Warum sollte ein privater Anfänger da schließlich noch hinzulernen oder umlernen wollen?! Lief doch beim ersten Trade alles bestens! Ohne auch nur die kleinste Ahnung davon zu haben, dass es so etwas wie ein Orderbuch oder gar anderweitig ausgerichtete Marktteilnehmer gibt, triumphierte der Anfänger über die Welt des Börsenhandels, über das Schicksal mit all seinen Widrigkeiten, über sich selbst und seine Sorgen, Ängste und Schwächen, bis man sich zuletzt sogar einiges auf sein besonderes »Gespür für die Märkte« einbildete … und niemand ist da, um diesem Wahnsinn Einhalt zu gebieten!

Wären dem »Nachbarn« oder dem »Bekannten« hingegen damals gleich zu Beginn Haus und Hof am einstigen Neuen Markt verloren gegangen, hätte der einzelne Tradinganfänger das Trading sicher kaum als »soooo einfach« angesehen. Das Problem ist deshalb – und übrigens nicht nur damals, sondern genauso auch noch heute – Folgendes: Wir können schauen, wohin wir wollen, und werden feststellen, dass von der werbenden Industrie überall die Einfachheit des Börsenhandels bejubelt wird, was wiederum den Effekt hat, dass der mögliche Widerspruch dagegen, der sich in der eigenen Erfahrung auftun könnte, von der durch die Werbung bereits im Vorfeld erzeugten und unreflektierten Meinung des Laien übergangen wird! Na ja … das Resultat kann man tagtäglich neu beobachten: Ei, fix ein Konto aufgemacht, und der darauf fast sofort folgende negative Moment der Erfahrung eines Minustrades wird umgehend ausgeblendet, um eine – ich nenn es mal – bruchlose Folge positiver Erfahrungen in seinem eigenen Trading aufrechtzuerhalten! Verständlich ist das zwar, aber dennoch ist es falsch!

Falsch dahin gehend, dass da doch etwas nicht stimmen kann, wenn die Werbung überall herumposaunt, wie einfach Börsenhandel sei, der Anfänger dann aber doch Minustrades einfährt, oder? Das heißt, der Anfänger muss zusätzlich zu seinem Geldverlust plötzlich auch noch eine Wahl treffen: »Entweder ist Börsenhandel tatsächlich einfach oder eben halt nicht?!« Leider kann er das aufgrund der ja noch nicht vorhandenen Erfahrung nicht beurteilen, und der Anfänger ist gegenüber der Vielzahl positiver Werbebotschaften mit dem schlechten Erlebnis bereits allein durch die Menge an Aussagen, nämlich der eigenen gegen die vielen der Medien, im Nachteil – was einen logischerweise dazu bringt, dass der Fehler bei einem selbst liegen muss. Dies bedeutet aber wiederum zwangsläufig, dass man offensichtlich »zu blöd« ist, um so was »Einfaches wie den Börsenhandel« zu kapieren. Doch … das kann natürlich überhaupt nicht stimmen, schließlich kennt man sich ja nun schon lange genug, um zu wissen, dass man kein »Vollidiot« ist, sondern ganz gut Bescheid weiß in der Welt und um das Leben. Übrig bleibt damit nur, dass die eben gesammelte schlechte Erfahrung eines Minustrades irgendwie »zufällig« entstanden ist … und das kann schließlich … hoppla … immer mal passieren! Zack, und schon ist diese gemachte Erfahrung ausgeblendet! Und die nächste … und die nächste … und die nächste darauf auch … und, nach dem schönen Motto »Weil nicht sein kann, was nicht sein darf!«, im schlimmsten Fall immer so weiter und so fort, bis nichts mehr da ist, womit man traden könnte …

Ergo: Der Irrtum liegt im Ignorieren des Irrtums!

Frage: Was meinen Sie, aus welchem Grund so viele Trader auf dem Markt versagen?

Gut, dafür gibt es natürlich zahlreiche Beweggründe, wovon sich sicherlich viele nicht so leicht fassen lassen, zumal ja auch viele Fehler in Kombination auftreten, was sich ja erst recht erschwerend auf das Konto auswirkt. Hauptursache wird sicherlich sein, dass viele nicht der »Schuhgröße« entsprechend handeln. Das heißt, dass sie schlichtweg zu tief in das vorhandene Konto hineingreifen. Dies wiederum hat zur Folge, dass die Position plötzlich von diesen Tradern »subjektiv erlebt« und nicht mehr »objektiv bewertet« wird. Mit anderen Worten: Zu viele Trader überschreiten jene Schnittstelle zwischen subjektivem Erleben einer Position und deren objektivem Bewerten. Klar, viele Trader wollen nicht nur reich werden, nein, sie wollen »schnell« reichen werden. Aber wenn sie dann »hundert Euro« hinten liegen, dann geraten sie in eine mentale Krise und werden durch das »subjektive Erleben« plötzlich schludrig, was die Stoppversetzung und die Einhaltung irgendwelcher Regelwerke angeht. Das ist Punkt eins.

Der zweite Hauptgrund für ein Scheitern besteht meiner Meinung nach, wie zu Beginn des Interviews bereits erwähnt, dass durch die immer mehr steigende Transparenz viele angehende Trader eines noch nicht realisiert haben: dass ein Händler nicht vor dem Bildschirm sitzt und »interpretiert«, sondern »suchen« muss. Zu viele Tradinganfänger sitzen vor den Charts und fragen sich ständig: »Wo geht der Markt hin?« Diese Frage indes ist nicht relevant. Es ist viel besser, wenn man als Händler einen, besser zwei oder drei zur eigenen Handelsmentalität stimmige Handelsstile hat und sich nun bemüht, diese in den verschiedenen Märkten aufzufinden. »Suchen« ‒ das ist der Job eines spekulativ ausgerichteten Händlers. Und wenn das Lieblingssetup und dessen Signal in dem einen Markt jetzt mal nicht vorkommen, dann braucht man sich mit diesem Chart nicht auf weitere »Diskussionen« einlassen und darf sich auch nicht permanent fragen, ob die aktuelle Periode noch ein paar Punkte rauf oder runter geht. Dies liefe stets auf ein »Interpretieren« des Marktes hinaus. Aber jeder, der einen Markt interpretiert, kann aus meiner Sicht kein Regelwerk haben. Denn hätte er eins, würde er doch einfach nur sagen: Ist es da ‒ ja oder nein. Und wenn die Antwort »nein« lautet, dann auf zum nächsten Markt – die Anzahl und damit die Auswahl sind ja enorm groß.

Oder mal mit anderen Worten: Verfügt ein Händler über ein durchdachtes Regelwerk, hält sich jedoch nicht daran und schiebt von Aktionismus geprägte Trades dazwischen, so kann man diesem Trader unsagbare Faulheit vorwerfen. Denn: Aus welchem Grund hat man sich zu diesem Zeitpunkt, an dem ein sinnloser, dem eigenen Regelwerk nicht entsprechender Trade gemacht wurde, nicht zehn und zwanzig andere Märkte angesehen, wo man eben auf jenes Regelwerk treffen konnte? Das kann und muss man einem Trader in diesem Fall vorwerfen. Allerdings wird einem dieser dann oftmals nur Schweigen oder aber ein »Hey, ich sitze doch zehn Stunden am Tag vor den Bildschirmen! Wie soll da Faulheit zutreffen?!« entgegenraunen. Bei dieser Argumentation hat der betreffende Trader dann nicht bedacht, dass er sich zehn Stunden lang nur den DAX anschaut. Solche Trader machen sich da einen spannenden Kinofilm draus. Die haben ein Endlos-Kinoticket für den DAX gelöst und sitzen den ganzen Tag davor. Was hat er denn vor, und wo geht er hin? Das hat mit Börsenhandel in der Reinform eigentlich nichts mehr zu tun. Das ist der Wunsch eines Kindes nach mehr Taschengeld.

Kurzum: Es gibt da draußen wer weiß wie viele Tausende Märkte. Für mich sind die tausend Dollar aus diesem einen Markt nicht mehr wert als die tausend Dollar aus dem anderen Markt. Und ich möchte behaupten, dass der größte Teil der privaten Trader da draußen nur »interpretiert« und, ist man mal ehrlich, eigentlich zu faul ist, um zeitgleich in Hunderten anderen Märkten auf die »Suche zu gehen«. Das ist sehr schade.

Frage: Gibt es einen Allround-Tipp, einen, der zeitlos ist für alle Anleger? Kann man den Begriff »zeitlos« an den Märkten überhaupt verwenden?

Natürlich gibt es das Zeitlose. Denn das Orderbuch, das wird immer denselben Bestand haben. Die Funktionsweise der Börse ändert sich ja gar nicht. Was sich ändert, das ist die Schnelligkeit, aber niemals das Orderbuch und dessen Funktion, Angebot und Nachfrage auszugleichen. Ein Chart bleibt ein Chart, eine Arbitrage bleibt eine Arbitrage. Kassamarkt gegen Terminmarkt, sprich zeitlich oder aber räumliche Arbitrage, Absicherungsgeschäfte ‒ all das ist zeitlos. Strategische Investments wird es auch immer geben, also ist der Börsenhandel so gesehen für sich selbst das Zeitloseste, was es gibt. Die Funktionsweise der Börse ist doch dieselbe wie vor 200 Jahren. So betrachtet, ist das gesamte Thema an sich zeitlos.

Allerdings muss man trotzdem aufpassen. Man muss auch wirklich damit anfangen, sich mit diesen zeitlosen Bestandteilen ‒ da sind wir wieder bei der Markttechnik ‒ auseinanderzusetzen und das Zeitlose in der Analyse mit dem Aktuellen zu verbinden ‒ das darf man nicht miteinander verwechseln.

Ich glaube, der springende Punkt ist folgender: Die Markteilnehmer sind zu sehr mit sich selbst beschäftigt. Doch ich muss wissen, wer mein Gegenspieler ist. Ich muss wissen, wie er ist, denn ich darf ja eines nicht vergessen, und das ist das, was der Private gar nicht kann, nämlich die grundlegendste Frage beantworten, die er aus technischer Sicht ja beantworten muss: »Wer kauft nach mir, wenn ich Long gehe, und wer verkauft nach mir, wenn ich Short gehe?« Denn: In dem Moment, wo eine Position eingegangen wird, kann ich mein Regelwerk nehmen und kann es zerreißen, weil entscheidend ist, ob diese Position rauf oder runter geht. Und das wird bestimmt durch das Verhalten der anderen Marktteilnehmer. Die, die nach mir kommen, die entscheiden doch, ob die Position rauf oder runter geht. Also dreht es sich doch um das Hineinversetzen in die anderen Marktteilnehmer, und das ist das, was Geld bringt.

"Warum sollte einer nach mir kaufen?" Wenn ich darauf keine Antwort habe, habe ich nicht verstanden, wie Börsenhandel funktioniert.

Frage: Bei welchem Thema, das Sie regelmäßig irgendwie berührt, oder bei einer Frage, die Ihnen gestellt wird ‒ gibt es da ein Reizthema, bei dem Sie sagen: »Da stellen sich mir permanent die Nackenhaare auf«?

Das ist die Frage nach dem größten oder dem kleinsten Fehler im Börsenhandel, eine Frage, die immer wieder auftaucht und die Vorstellung von einer Top-10-Liste der Fehler suggeriert. Doch selbst wenn ich einen Fehler eliminiere, tauchen plötzlich hundert andere auf, die dennoch mein Konto plattmachen können. Diese Fehler sind eine Kombination aus so vielen Faktoren, dass es vergleichbar ist mit der Frage: »Was ist das Wichtigste für ein gesundes Leben?« Würde man dem Fragenden sagen, er solle kein Fastfood zu sich nehmen, dieser sich aber in keiner Weise bewegt und zudem Kettenraucher ist, dann hat er zwar das eine Problem eliminiert, aber dennoch sind die anderen Faktoren schwerwiegend genug, dass er deswegen noch lange nicht gesund lebt.

Viele, viele Faktoren, die miteinander korrelieren, machen den Börsenhandel zu einem komplexen Unterfangen, bei dem man nicht einfach eine Hitliste der Fehler aufstellen kann. Wenn du hier ein bisschen ziehst, dann rüttelt es da hinten, und so weiter. All dies ist miteinander verwoben, verstrickt, nicht nur vom fachlichen Aspekt her, sondern auch aufgrund der Person, die hinter den Monitoren sitzt. Die Fehlerquelle befindet sich stets zwischen den Bildschirmen und der Stuhllehne. Klar kann man ganz rudimentär Stichworte geben, aber zu jedem Punkt lassen sich hundert Dinge anführen, bei denen man aufpassen muss. Das Ganze ist schon ziemlich komplex. Viele denken Folgendes ‒ und da schließt sich der Kreis zur ersten Frage: Weil der Zugang so leicht ist, weil man so schnell beim Börsenhandel mitmachen kann, sind auch die Fragen dahinter stets leicht zu beantworten. Leichter Zugang, leichte Fragen, leichte Antwort, leichtes Geld. Irgendwie ist das ja auch in sich schlüssig, dass der Börsenhandel demzufolge leicht sein muss. Und das wird immer so sein. Lassen Sie uns das Interview in 300 Jahren führen ‒ es würde sich kaum etwas ändern.