Neu: Musterdepot nach der Strategie von Joel Greenblatt (18 % pro Jahr)

Liebe Anleger,

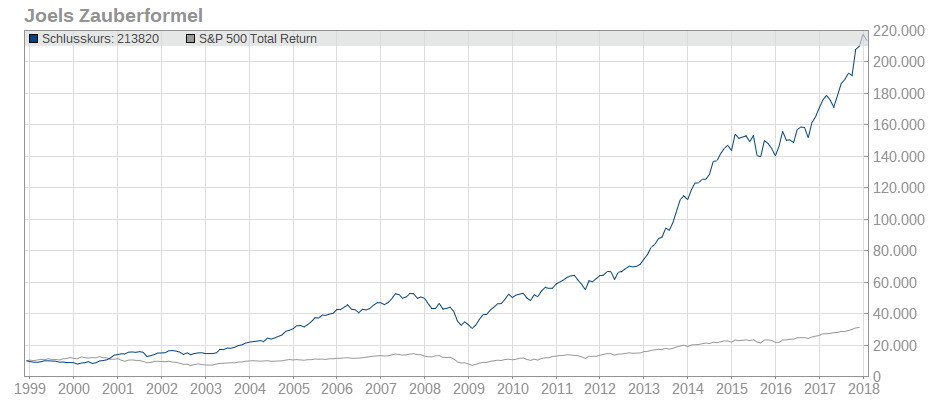

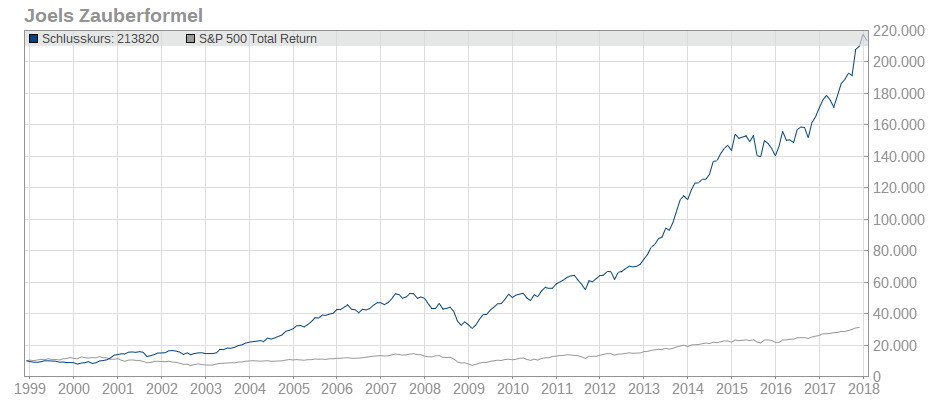

mit großem Ehrgeiz verfolgen wir das Ziel, die besten Anlagestrategien der Welt als regelbasierte Musterdepots bereitzustellen. Wir haben auf www.aktien-mag.de nun die Strategie von Joel Greenblatt verfügbar gemacht, die dieser in seinem Buch "The Little Book that Beats the Market" vorstellt. Es ist eine volatile Strategie, aber auch eine sehr erfolgreiche Strategie. Unsere Backtests zeigen seit 1999 eine Performance von knapp 2.000 % oder 18 % pro Jahr.

Lesen Sie bitte:

Die 10 besten Aktien nach Joel Greenblatts Börsen-Zauberformel

Joel Greenblatt wurde durch seine „Zauberformel“ bekannt, die allein durch zwei Kriterien eine überlegenen Aktienauswahl verspricht. Seinen Erfolg als Value-Investor stellte Greenblatt mit seinem Hedgefonds Gotham Capital unter Beweis, der von 1985 bis 2006 eine durchschnittliche Rendite von 40 % erzielte.

Klassische Value-Ansätze waren Joel Greenblatt meist zu kompliziert – verlangen diese doch umfangreiche Kenntnisse in der Bilanzanalyse und Unternehmensbewertung. Aufgrund dessen entwickelte er eine regelbasierte, sehr intuitive Strategie, die prinzipiell auch von jedem Laien umgesetzt werden kann. In seinem Buch „Die Börsenzauberformel“ (Englisch: „The Little Book that Beats the Market“) beschreibt er die Einzelheiten dieser Strategie und zeigt auf, dass diese dem Markt historisch überlegen war. Da das Regelwerk darüberhinaus rein quantitativ ist, werden Emotionen komplett außer Acht gelassen und typische Anlegerfehler somit vermieden. Dafür, dass sich auch Privatanleger von Greenblatts Erkenntnissen angesprochen fühlten spricht die Tatsache, dass es sein Buch auf die Bestseller-Liste der New York Times schaffte.

Mit dem Fokus auf Value-Strategien steht Greenblatt nicht allein. Die empirische Kapitalmarktforschung ist nach vielen umfangreichen globalen Studien ebenfalls zu der Erkenntnis gekommen, dass Value-Aktien im Durchschnitt höhere Renditen aufweisen als der breite Markt oder viele andere Investmentstrategien.

Neben gewissen Ausschlusskriterien, die sich etwa auf die Mindestmarktkapitalisierung oder den Ausschluss von Unternehmen aus dem Ausland sowie aus dem Versorgungs- und Finanzsektor beziehen, verwendet Greenblatt mit seiner Zauberformel nur zwei Kriterien für seine Aktienauswahl: Die Gewinnrendite und die Kapitalrendite.

Die Gewinnrendite ist eine klassische Bewertungskennzahl, bei der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert („Enterprise Value“) gesetzt wird. Durch die Wahl des EBIT als Ergebniskennzahl, welches die Zinszahlungen an die Fremdkapitalgeber bemisst und des Gesamtunternehmenswerts als Bezugsgröße, der ebenfalls den Anspruch der Fremdkapitalgeber berücksichtigt, ist eine universeller Vergleichbarkeit aller Unternehmen mit verschiedenem Verschuldungsgrad gewährleistet. Je höher die Gewinnrendite – also je höher der erzielte Gewinn im Vergleich zum Wert des Unternehmens – desto günstiger ist das Unternehmen bewertet. Eine hohe Gewinnrendite wird im Rahmen dieses Vorgehens daher positiv gesehen.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Eine hohe Ausprägung dieser Kennzahl sagt damit aus, dass ein vergleichsweise hoher Gewinn im Vergleich zum eingesetzten Kapital erzielt werden konnte. Dadurch lässt sich beispielsweise auf eine hohe Kapitaleffizienz, Wettbewerbsvorteile oder aber auch nachhaltiges Wachstumspotenzial schließen. Insgesamt spiegelt diese Kennzahl die Gewinnqualität des Unternehmens wider – eine höhere Kapitalrendite wird damit positiv bewertet.

Im Gegensatz zu vielen anderen Regelwerken definiert Greenblatt keine starren kritischen Grenzwerte, bei denen Aktien mit einer zu niedrigen Gewinn- oder Kapitalrendite ausgeschlossen werden. Stattdessen wird das gewählte Aktienuniversum nach beiden Kriterien sortiert und die höchstplatzierten Unternehmen stellen anschließend die Auswahl für die Umsetzung der Strategie dar.

Unser Backtest der Strategie ergibt folgende Entwicklung

Im Kundenbereich des aktien Magazins steht ab sofort das aktuelle Musterdepot gemäß "Joels Zauberformel" zur Verfügung. Alle Transaktionen werden von uns mindestens 2 Tage vor der Ausführung bekanntgegeben. Der nächste Umschichtungstermin ist am 05. März 2018. Das Musterdepot wird 100 % regelbasiert geführt. Menschliche Entscheidungen spielen keine Rolle.

Tipp: Mit dem TraderFox Kombi-Abo können Sie alle Inhalte des aktien Magazins inklusive der regelbasierten Portfolios für nur 10 € Aufpreis beziehen.

Viele Grüße

Simon Betschinger

mit großem Ehrgeiz verfolgen wir das Ziel, die besten Anlagestrategien der Welt als regelbasierte Musterdepots bereitzustellen. Wir haben auf www.aktien-mag.de nun die Strategie von Joel Greenblatt verfügbar gemacht, die dieser in seinem Buch "The Little Book that Beats the Market" vorstellt. Es ist eine volatile Strategie, aber auch eine sehr erfolgreiche Strategie. Unsere Backtests zeigen seit 1999 eine Performance von knapp 2.000 % oder 18 % pro Jahr.

Lesen Sie bitte:

Die 10 besten Aktien nach Joel Greenblatts Börsen-Zauberformel

Joel Greenblatt wurde durch seine „Zauberformel“ bekannt, die allein durch zwei Kriterien eine überlegenen Aktienauswahl verspricht. Seinen Erfolg als Value-Investor stellte Greenblatt mit seinem Hedgefonds Gotham Capital unter Beweis, der von 1985 bis 2006 eine durchschnittliche Rendite von 40 % erzielte.

Klassische Value-Ansätze waren Joel Greenblatt meist zu kompliziert – verlangen diese doch umfangreiche Kenntnisse in der Bilanzanalyse und Unternehmensbewertung. Aufgrund dessen entwickelte er eine regelbasierte, sehr intuitive Strategie, die prinzipiell auch von jedem Laien umgesetzt werden kann. In seinem Buch „Die Börsenzauberformel“ (Englisch: „The Little Book that Beats the Market“) beschreibt er die Einzelheiten dieser Strategie und zeigt auf, dass diese dem Markt historisch überlegen war. Da das Regelwerk darüberhinaus rein quantitativ ist, werden Emotionen komplett außer Acht gelassen und typische Anlegerfehler somit vermieden. Dafür, dass sich auch Privatanleger von Greenblatts Erkenntnissen angesprochen fühlten spricht die Tatsache, dass es sein Buch auf die Bestseller-Liste der New York Times schaffte.

Mit dem Fokus auf Value-Strategien steht Greenblatt nicht allein. Die empirische Kapitalmarktforschung ist nach vielen umfangreichen globalen Studien ebenfalls zu der Erkenntnis gekommen, dass Value-Aktien im Durchschnitt höhere Renditen aufweisen als der breite Markt oder viele andere Investmentstrategien.

Neben gewissen Ausschlusskriterien, die sich etwa auf die Mindestmarktkapitalisierung oder den Ausschluss von Unternehmen aus dem Ausland sowie aus dem Versorgungs- und Finanzsektor beziehen, verwendet Greenblatt mit seiner Zauberformel nur zwei Kriterien für seine Aktienauswahl: Die Gewinnrendite und die Kapitalrendite.

Die Gewinnrendite ist eine klassische Bewertungskennzahl, bei der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert („Enterprise Value“) gesetzt wird. Durch die Wahl des EBIT als Ergebniskennzahl, welches die Zinszahlungen an die Fremdkapitalgeber bemisst und des Gesamtunternehmenswerts als Bezugsgröße, der ebenfalls den Anspruch der Fremdkapitalgeber berücksichtigt, ist eine universeller Vergleichbarkeit aller Unternehmen mit verschiedenem Verschuldungsgrad gewährleistet. Je höher die Gewinnrendite – also je höher der erzielte Gewinn im Vergleich zum Wert des Unternehmens – desto günstiger ist das Unternehmen bewertet. Eine hohe Gewinnrendite wird im Rahmen dieses Vorgehens daher positiv gesehen.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Eine hohe Ausprägung dieser Kennzahl sagt damit aus, dass ein vergleichsweise hoher Gewinn im Vergleich zum eingesetzten Kapital erzielt werden konnte. Dadurch lässt sich beispielsweise auf eine hohe Kapitaleffizienz, Wettbewerbsvorteile oder aber auch nachhaltiges Wachstumspotenzial schließen. Insgesamt spiegelt diese Kennzahl die Gewinnqualität des Unternehmens wider – eine höhere Kapitalrendite wird damit positiv bewertet.

Im Gegensatz zu vielen anderen Regelwerken definiert Greenblatt keine starren kritischen Grenzwerte, bei denen Aktien mit einer zu niedrigen Gewinn- oder Kapitalrendite ausgeschlossen werden. Stattdessen wird das gewählte Aktienuniversum nach beiden Kriterien sortiert und die höchstplatzierten Unternehmen stellen anschließend die Auswahl für die Umsetzung der Strategie dar.

Unser Backtest der Strategie ergibt folgende Entwicklung

Im Kundenbereich des aktien Magazins steht ab sofort das aktuelle Musterdepot gemäß "Joels Zauberformel" zur Verfügung. Alle Transaktionen werden von uns mindestens 2 Tage vor der Ausführung bekanntgegeben. Der nächste Umschichtungstermin ist am 05. März 2018. Das Musterdepot wird 100 % regelbasiert geführt. Menschliche Entscheidungen spielen keine Rolle.

Tipp: Mit dem TraderFox Kombi-Abo können Sie alle Inhalte des aktien Magazins inklusive der regelbasierten Portfolios für nur 10 € Aufpreis beziehen.

Viele Grüße

Simon Betschinger