Die Autodesk-Story: Warum wir die Aktie für unser aktien Realgeld-Depot gekauft haben!

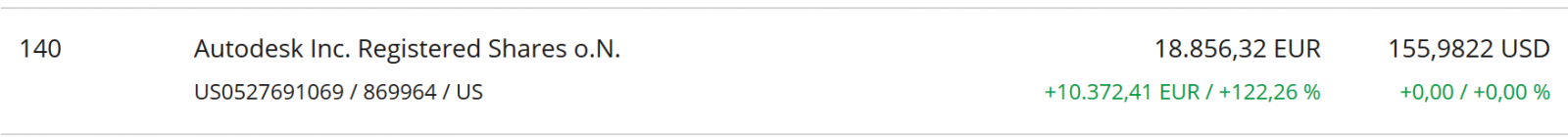

im aktien Magazin führen wir ein Realgeld-Musterdepot. Dort investieren wir unser eigenes Geld der TraderFox GmbH. Alle Transaktionen geben wir vorab bekannt. Kunden können das Depot mit uns zusammen nachbilden, wenn Sie wollen. Unser Depot schwebt auf einer Erfolgswelle. Am Freitag konnte Autodesk um +15 % zulegen. Das Plus seit Depotaufnahme beträgt nun +122 %. Hier ist der Screenshot aus dem Depot:

Ich möchte heute noch einmal darüber schreiben warum wir in Autodesk investiert haben.

Autodesk, der Hersteller von Design- und CAD-Software, beginnt von der Cloud-Strategie zu profitieren. Auf das Jahr hochgerechnet fließen nun 1,18 Mrd. USD wiederkehrende Einnahmen, sie sind sozusagen garantiert durch das Abo-Modell. Das entspricht einer Verdopplung gegenüber dem vorigen Turnus. 371.000 neue Abonnenten kamen an Bord. Das ist eine enorme Zahl.

Architekten, Ingenieure, Designer

Es handelt sich um eine Gelddruckmaschine. Ständig bringt der AutoCAD-Anbieter Neuerungen auf den Markt. Es ist beeindruckend. Architekten, Ingenieure und Konstruktionsfachleute nutzen die Lösung. Forschungsabteilungen planen mit der Software das Design und die Herstellung von Produkten. Selbst für Medien- und Unterhaltungskonzerne gibt es spezielle Anwendungen. Ob Auto oder Smartphone, ob Wolkenkratzer oder Film, hier ist die Wahrscheinlichkeit hoch, das ein Autodesk-Programm im Einsatz zumindest während der Entstehung war. Ingenieure können Simulationen am Rechner durchführen. So lassen sich ganze Fabriken material- und fertigungsbedingt durchspielen, bevor der Grundstein gelegt wird. So ist es möglich, im Vorfeld Fehler zu vermeiden. Das Motto lautet: „Autodesk gibt Dir die Kraft, alles zu machen.“

Rund um den Globus erhältlich

Ein Architekt zahlt zum Beispiel je Arbeitsplatz 2.690 USD für ein Jahres-Abo. Er kann dann eine weite Bandbreite an Software nutzen. Einmal an Bord, fällt ein Wechsel zu einem Konkurrenzprodukt nicht leicht. Das ist der Reiz. Menschen werden ein Leben lang Nutzer und Nutznießer zugleich. Studenten, Lehrer und Professoren werden mit kostenlosen Zugängen gelockt. Sie sind Multiplikatoren. Es ist ein ausgeklügeltes System, das rund um den Globus in allen Sprachen erhältlich ist.

Kürzlich haben die Kalifornier in Europa ihr erstes Technikzentrum im britischen Birmingham eingeweiht. Es soll ein Zentrum für fortschrittliches Design und Fertigung werden. Dort werden fortan „einige der weltweit komplexesten Fertigungs- und Fabrikationsaufgaben“ gelöst. Weltweit haben die Amerikaner 5 Zentren. In ihnen geht es darum, das Zusammenspiel zwischen Software, Hardware, Maschine und Mensch besser zu verstehen. In Kanada fokussiert sich Autodesk auf neue Technologien und deren Grenzen. In Boston haben sie eine Innovationswerkstatt für Startups und Wissenschaftler ins Leben gerufen. In San Francisco kümmern sie sich um die digitale Fertigung, sie nehmen die Überschneidung von Hardware, Software und Werkstoffen unter die Lupe. Stets ist ein wesentlicher Aspekt: Fertigungsmethoden zu optimieren. Im australischen Melbourne beschäftigen sie sich mit Spirtzgusssimulationen und der additiven Fertigung.

Die Aktie ist an der Wall Street ein beliebtes Investment geworden. Ins Übernahmevisier sind die Kalifornier schon häufiger geraten. Aber nicht nur Spekulanten mögen die Aktie, auch Langfristanleger. Die Story stimmt einfach.

1.150 Stellen gestrichen

Im November 2017 hatte das Management 1.150 Stellen gestrichen und Niederlassungen geschlossen, um die Kosten einzudämmen. 13% der Belegschaft wurden abgebaut. „Verschlanken“ war seinerzeit die Botschaft an die Kapitalmärkte. „Durch die Rebstrukturierung möchte Autodesk die Organisation schlanker machen und Ressourcen besser an den Firmen-Zielen ausreichten“, teilte man mit. Das zahlt sich jetzt aus. CEO Carl Bass war vor einem Jahr zurückgetreten. Aktivistische Investoren hatten Druck ausgeübt. Sie kritisierten die zu hohen Kosten. Nun lenkt Andrew Anagnost den verschlankten Giganten. Mit ruhiger Hand bindet er immer mehr Abonnenten an den Konzern.

Finanzvorstand Scott Herren sagte zum jüngsten Erfolg: „Während des Quartals haben wir einen neuen signifikanten Meilenstein erreicht.“ Er achtet mit Argusaugen auf den freien Cashflow. Der soll möglichst hoch ausfallen. Ganz im Sinne der institutionellen Investoren.

Mieten statt Kaufen

Autodesk hat das Geschäftsmodell ab Januar 2016 umgestellt, und zwar von einem Lizenzmodell, das für Softwareprodukte eine einmalige Gebühr kassierte, hin zu einem Abo-Modell. Kunden zahlen eine Art Miete, die monatlich kassiert wird. Das spart den Kunden zunächst hohe Einmalzahlungen für die Lizenz, aber langfristig müssen die Kunden mehr bezahlen.

Planung für 2018

Im laufenden Jahr peilt Herren zwischen 2,45 und 2,50 Mrd. USD Umsatz an. Es peilt ein bereinigtes Ergebnis je Aktie zwischen 0,77 und 0,95 USD an. Es sollen 550.000 neue Abonnenten begrüßt werden. Rune eine halbe Mio. Neuabos zu begrüßen ist Ziel, das jährlich erreichbar ist. Der wiederkehrende Umsatz soll 28 bis 30% zulegen. Analysten waren im Vorfeld einen Tick zuversichtlicher. Sie hatten 2,55 Mrd. USD Umsatz für 2018 erwartet und ein Ergebnis je Aktie von 1,24 USD. Weil das Unternehmen für das Überschreiten der eigenen Prognose bekannt ist, ist aber eine positive Überraschung zu erwarten.

Die Aktie eignet sich zum Kaufen und Liegenlassen. Die mittel- und langfristigen Perspektiven sind herrlich. Wer seit Juni 1985 die Aktie durchgehalten hat, hat 27.440% Rendite gemacht. Aus 1.000 wären 275.000 EUR geworden. Ab Anfang 2016 hat sich die Kursrallye nochmals beschleunigt: Der Nasdaq-Titel hat sich verdreifacht.

Stabile Cashflows

Schwache Quartalszahlen sind künftig eher nicht zu erwarten: Es liegt am Miet-Modell, es sind stetige Einnahmen. Es entsteht ein langfristiger Fluss an Einnahmen, der kaum abebben dürfte. Zumindest nicht aus heutiger Sicht. Selbst wenn es zu einer Enttäuschung kommen sollte, sollte sich der Kurs wieder fangen. Das Geschäftsmodell mit den Abonnenten ist ein Erfolgsgarant. Ein gewisses Einnahmeniveau scheint sicher zu sein.Der Umsatz lässt sich planen. Das gefällt der Wall Street. Das Geschäft wird stetiger und stabiler. Starke Kurseinbrüche sind daher eher unwahrscheinlich, wenngleich sie sich nie ausschließen lassen. Die Umstellung der Erlösqualität auf das Mieten hat sich jedenfalls als Liebling der Anleger entpuppt.

Hohe Bewertung, gerechtfertigt für Tech-Firma

Heute ist die Firma aus dem kalifornischen San Rafael mit ihren 9.000 Beschäftigten 30 Mrd. USD wert. Die Bewertung entspricht dem 15-fachen Umsatz. Das KGV beträgt 41 (2019). Im Kurs sind zugegeben schon reichlich Vorschusslorbeeren enthalten. Es handelt sich eben nicht um ein klassisches Value-Papier, sondern um einen Technologiewert, der zurecht eine höhere Bewertung verdient im Gegensatz zu einem stagnierenden Konzern, der zum Beispiel Lebensmittel oder Waschmittel herstellt. Das Gute an Softwarehäusern ist, dass sich das Geschäft wunderbar skalieren lässt. Somit sind außergewöhnliche Margen möglich. Ein weiterer Vorteil: Es ist kein Lager Produktion oder teure Forschung (wie bei einem Biotech-Unternehmen zum Beispiel) nötig. Folglich können die Kostenstrukturen schlank sein. Aus der recht hohen Bewertung kann natürlich etwas Phantasie entweichen. Aber das fundamentale Geschäft, mit den stetigen Abo-Erlösen, erscheint äußerst stabil.

Aktienrückkäufe

Die Umstellung des Geschäftsmodells aufs Mieten statt Kaufen hat zunächst Schleifspuren in der Erfolgsrechnung hinterlassen. Der Umsatz begann in den vergangenen Jahren leicht zu sinken, die Ergebnisse färbten sich rot ein. Doch es liegt nur an der Neuausrichtung. Im vierten Quartal zeigte sich, dass der Durchbruch gelungen ist. Seit Jahren kauft der Vorstand fleißig Aktien über die Börse zurück. Das war clever. Dafür gibt es keine Dividenden für die Aktionäre, was bei Technologiefirmen von der US-Westküste durchaus Usus ist.

Fazit:

Der Kurs kletterte auf ein Allzeithoch. Das neue Geschäftsmodell macht sich positiv bemerkbar. Der Personalabbau hat die Kosten überschaubar gemacht. Die Bilanz ist stark. Sie ist unterm Strich frei von Schulden. Über 3 Mrd. USD liegen in der Kasse. Die Aktie eignet sich zum Kaufen und Liegenlassen. TraderFox ist über das aktien Realgeld-Depot investiert.

Tipp:

Autodesk ging durch die Decke. Nächste Woche werden wir für das aktien Realgeld-Depot zwei neue Aktien kaufen, die ein ähnlich großes Potenzial haben. Das aktien Magazin kann als TraderFox Kombi-Abo für nur 10 € Aufpreis je Monat erworbern werden.