Optionen-Musterdepot: Mit Pepsi haben wir nun einen weiteren 100 %er erzielt!

Liebe Optionstrader,

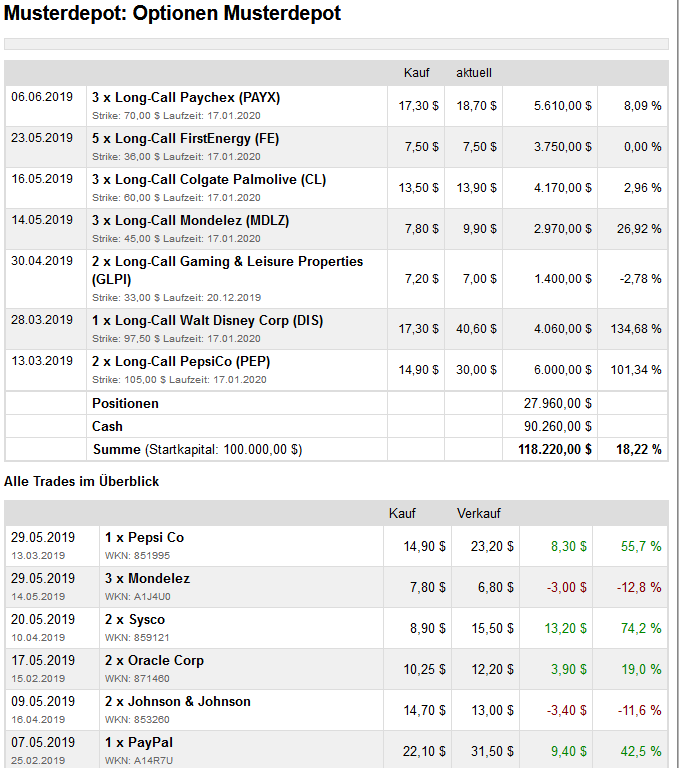

unser Optionen-Musterdepot präsentiert sich weiterhin in glänzender Verfassung. Obwohl die US-Leitbörsen noch ein gutes Stück von ihren Allzeithochs entfernt sind, beläuft sich unser Depot-Plus mittlerweile auf mehr als 18%! Unsere jährliche Zielrendite liegt bei 30 bis 40 %. Wir sind im Jahr 2019 auf gutem Weg dahin.

Damit hat das von uns präferierte Traderfox Conservative Trendfollowing-Concept, an dem wir uns bei der Auswahl passender ITM-Long-Call-Kandidaten maßgeblich orientieren, seine Qualitäten bislang eindrucksvoll unter Beweis gestellt Mit diesem Konzept lassen sich Aktien ausfindig machen, die über eine hohe Gewinnrendite (Dividende plus Aktienrückkäufe im Relation zum Börsenwert) verfügen und gleichzeitig eine vergleichsweise geringe Marktvolatilität aufweisen. Damit eignen sich diese Werte perfekt für unsere im Optionen-Musterdepot bevorzugt angewandte ITM-Long-Call-Strategie, zumal das Aufgeld beim Kauf von Optionen dank der geringen Volatilität sehr niedrig ausfällt. Das "Conservative Trend Following Concept" hat sich in der Vergangenheit auch in schwierigen Marktphasen bestens bewährt. So wurde mit Hilfe dieser Strategie im Zeitraum von 1999 bis 2018 eine durchschnittliche Jahresrendite von 14,67% erzielt.

Das wir im Optionen-Musterdepot seit Jahresbeginn eine deutliche Outperformance gegenüber den US-Märkten vorzuweisen haben, ist auch der konsequenten Ausrichtung auf eher defensive Branchen und Sektoren zu verdanken. So haben wir uns bereits frühzeitig auf die Bereiche Konsum und Nahrungsmittel fokussiert, die sich in eher schwachen Börsenphasen in der Vergangenheit als "sichere Häfen" bewährt haben. Bei volatileren Einzeltiteln wie PayPal (+42%), Oracle (+19%) oder Sysco (+74,2%) konnten wir einige schöne Gewinne bei unseren ITM-Long-Call-Positionen einfahren, was in Verbindung mit der konsequentem Risiko-Management mit zur überdurchschnittlich starken Depotperformance beigetragen hat. Damit liegen wir bislang bei unserem Ziel, eine Jahresperformance von +30% zu erreichen, gut im Rennen.

Werfen wir nun einen Blick auf die Top-Performer in unserem Optionen-Musterdepot:

Walt Disney (DIS) ist mit einer Performance von mehr als 130% der Highflyer in unserem Optionen-Musterdepot. Wir hatten die Aktie, die sich ebenfalls auf der Conservative Trend Following-Auswahlrangliste befand, nach besser als erwartet ausgefallenen Q1-Zahlen in unser Optionen-Musterdepot aufgenommen. Neben der starken operativen Entwicklung versprachen wir uns vor allem von der angekündigten Streaming-Offensive des Medien- und Entertainment-Konzerns rund um den neuen Channel Disney+ frische Impulse. Diese Einschätzung bestätigte sich eindrucksvoll. Denn nach der Präsentation zum neuen Streaming-Angebot, bei dem Abonnenten für 60 USD pro Jahr bzw. 6,99 USD pro Monat vollen Zugriff auf die gesamte Film- und Serien-Mediathek des Entertainment-Giganten erhalten, startete die Aktie ein fulminantes Kursfeuerwerk. Nach den jüngsten Erfolgen auf der Kinoleinwand, bei denen man unter anderem mit "Captain Marvel" oder "Avengers Endgame" einige Blockbuster-Erfolge landen konnte, stehen die Zeichen gut, dass Walt Disney im weiteren Jahresverlauf trotz hoher Investitionen in den Ausbau des Streaming-Segments ein Rekordergebnis einfahren wird. Daher sollte Walt Disney nun zeitnah das 52-Wochenhoch ins Visier nehmen.

.PNG)

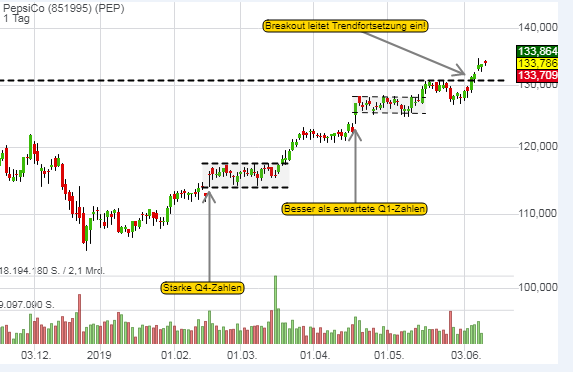

Mit Pepsi (PEP) hat unser Optionen-Musterdepot einen weiteren Kandidaten vorzuweisen, der mittlerweile seit der Erstaufnahme eine dreistellige prozentuale Performance vorzuweisen hat. Auf den Konservativen Trendfolger Pepsi waren wir nach den besser als erwarteten Q1-Zahlen aufmerksam geworden und entschlossen uns nach Abschluss einer mehrwöchigen Seitwärtskonsolidierung für einen Long-Einstieg. Pepsi hat dank neuer Produkte wie zuckerfreie Softdrinks (u.a. Pepsi MAX) und kalorienredzuierten Snack-Spezialitäten (Frit-O-Lay) gute Chancen, im Kerngeschäft weitere Marktanteile zu erobern. Mittelfristig bieten sich dank der SodaStrem-Übernahme neue Wachstumsperspektiven, da der Absatz von Trinkwasserprudler, mit denen Verbraucher durch die Vermeidung von PET-Flaschen aktiv zum Umweltschutz beitragen können, weiter überdurchschnittlich zulegen dürfte. Pepsi hat damit gute Chancen, auch in den kommenden Quartalen beim Konzernergebnis positiv zu überraschen. Die jüngste Price Action bei Pepsi gestaltet sich vielversprechend. Nach dem Breakout auf ein neues Allzeithoch sollte die Aktie ihre übergeordnete Aufwärtsbewegung nach einer weiteren Konsolidierung fortsetzen.

Mondelez (MDLZ) ist ein weiteres gutes Beispiel, dass sich mit dem vergleichsweise unspektakulären Conservative Trend Following-Konzenpt interessante Werte mit deutlicher Outperformance gegenüber dem Gesamtmarkt identifizieren lassen. Mondelez gehört zu den weltweit führenden Nahrungsmittelkonzernen und verfügt mit Ritz Cracker, Milka, Jacobs Kaffee oder bekannten Keks-Spezialitäten wie Oreo über ein breit diversifiziertes Markenportfolio, mit dem man von der weltweit anziehenden Konsumnachfrage stark profitiert. Nachdem Mondelez in Q1 mit einem deutlich besser als erwartet ausgefallenen Ergebnis aufwarten konnte, entschlossen wir uns auch hier, eine ITM-Long-Call-Position in unserem Musterdepot zu eröffnen. Mittelfristig bleibt Mondelez eine der vielversprechendsten Storys im gesamten Konsum- und Nahrungsmittelsegment. Dank Preiserhöhungen und der Einführung neuer Produktvariationen bekannter Premium-Marken wie Oreo sollte man das Ziel, ab 2020 ein langfristiges organisches Umsatzplus oberhalb der Marke von 3% bei einem EPS-Anstieg im hohen einstelligen Prozentbereich zu realisieren, sicher erreichen können. Die Price-Action bei Mondelez bestätigt unsere Einschätzung eindrucksvoll, zumal die Aktie nach dem Breakout aus einer mehrwöchigen Trading-Range zuletzt auf ein neues Allzeithoch ausbrechen konnte. Die Chancen, dass unsere ITM-Long-Call-Position ihre Gewinne von derzeit knapp 27% weiter ausbauen kann, stehen daher gut!

Tipp: Abonnieren Sie "Strategien select" für nur 25 € pro Monat, um Zugriff auf den Options-Trading-Room zu erhalten

unser Optionen-Musterdepot präsentiert sich weiterhin in glänzender Verfassung. Obwohl die US-Leitbörsen noch ein gutes Stück von ihren Allzeithochs entfernt sind, beläuft sich unser Depot-Plus mittlerweile auf mehr als 18%! Unsere jährliche Zielrendite liegt bei 30 bis 40 %. Wir sind im Jahr 2019 auf gutem Weg dahin.

Damit hat das von uns präferierte Traderfox Conservative Trendfollowing-Concept, an dem wir uns bei der Auswahl passender ITM-Long-Call-Kandidaten maßgeblich orientieren, seine Qualitäten bislang eindrucksvoll unter Beweis gestellt Mit diesem Konzept lassen sich Aktien ausfindig machen, die über eine hohe Gewinnrendite (Dividende plus Aktienrückkäufe im Relation zum Börsenwert) verfügen und gleichzeitig eine vergleichsweise geringe Marktvolatilität aufweisen. Damit eignen sich diese Werte perfekt für unsere im Optionen-Musterdepot bevorzugt angewandte ITM-Long-Call-Strategie, zumal das Aufgeld beim Kauf von Optionen dank der geringen Volatilität sehr niedrig ausfällt. Das "Conservative Trend Following Concept" hat sich in der Vergangenheit auch in schwierigen Marktphasen bestens bewährt. So wurde mit Hilfe dieser Strategie im Zeitraum von 1999 bis 2018 eine durchschnittliche Jahresrendite von 14,67% erzielt.

Das wir im Optionen-Musterdepot seit Jahresbeginn eine deutliche Outperformance gegenüber den US-Märkten vorzuweisen haben, ist auch der konsequenten Ausrichtung auf eher defensive Branchen und Sektoren zu verdanken. So haben wir uns bereits frühzeitig auf die Bereiche Konsum und Nahrungsmittel fokussiert, die sich in eher schwachen Börsenphasen in der Vergangenheit als "sichere Häfen" bewährt haben. Bei volatileren Einzeltiteln wie PayPal (+42%), Oracle (+19%) oder Sysco (+74,2%) konnten wir einige schöne Gewinne bei unseren ITM-Long-Call-Positionen einfahren, was in Verbindung mit der konsequentem Risiko-Management mit zur überdurchschnittlich starken Depotperformance beigetragen hat. Damit liegen wir bislang bei unserem Ziel, eine Jahresperformance von +30% zu erreichen, gut im Rennen.

Werfen wir nun einen Blick auf die Top-Performer in unserem Optionen-Musterdepot:

Walt Disney (DIS) ist mit einer Performance von mehr als 130% der Highflyer in unserem Optionen-Musterdepot. Wir hatten die Aktie, die sich ebenfalls auf der Conservative Trend Following-Auswahlrangliste befand, nach besser als erwartet ausgefallenen Q1-Zahlen in unser Optionen-Musterdepot aufgenommen. Neben der starken operativen Entwicklung versprachen wir uns vor allem von der angekündigten Streaming-Offensive des Medien- und Entertainment-Konzerns rund um den neuen Channel Disney+ frische Impulse. Diese Einschätzung bestätigte sich eindrucksvoll. Denn nach der Präsentation zum neuen Streaming-Angebot, bei dem Abonnenten für 60 USD pro Jahr bzw. 6,99 USD pro Monat vollen Zugriff auf die gesamte Film- und Serien-Mediathek des Entertainment-Giganten erhalten, startete die Aktie ein fulminantes Kursfeuerwerk. Nach den jüngsten Erfolgen auf der Kinoleinwand, bei denen man unter anderem mit "Captain Marvel" oder "Avengers Endgame" einige Blockbuster-Erfolge landen konnte, stehen die Zeichen gut, dass Walt Disney im weiteren Jahresverlauf trotz hoher Investitionen in den Ausbau des Streaming-Segments ein Rekordergebnis einfahren wird. Daher sollte Walt Disney nun zeitnah das 52-Wochenhoch ins Visier nehmen.

Mit Pepsi (PEP) hat unser Optionen-Musterdepot einen weiteren Kandidaten vorzuweisen, der mittlerweile seit der Erstaufnahme eine dreistellige prozentuale Performance vorzuweisen hat. Auf den Konservativen Trendfolger Pepsi waren wir nach den besser als erwarteten Q1-Zahlen aufmerksam geworden und entschlossen uns nach Abschluss einer mehrwöchigen Seitwärtskonsolidierung für einen Long-Einstieg. Pepsi hat dank neuer Produkte wie zuckerfreie Softdrinks (u.a. Pepsi MAX) und kalorienredzuierten Snack-Spezialitäten (Frit-O-Lay) gute Chancen, im Kerngeschäft weitere Marktanteile zu erobern. Mittelfristig bieten sich dank der SodaStrem-Übernahme neue Wachstumsperspektiven, da der Absatz von Trinkwasserprudler, mit denen Verbraucher durch die Vermeidung von PET-Flaschen aktiv zum Umweltschutz beitragen können, weiter überdurchschnittlich zulegen dürfte. Pepsi hat damit gute Chancen, auch in den kommenden Quartalen beim Konzernergebnis positiv zu überraschen. Die jüngste Price Action bei Pepsi gestaltet sich vielversprechend. Nach dem Breakout auf ein neues Allzeithoch sollte die Aktie ihre übergeordnete Aufwärtsbewegung nach einer weiteren Konsolidierung fortsetzen.

Mondelez (MDLZ) ist ein weiteres gutes Beispiel, dass sich mit dem vergleichsweise unspektakulären Conservative Trend Following-Konzenpt interessante Werte mit deutlicher Outperformance gegenüber dem Gesamtmarkt identifizieren lassen. Mondelez gehört zu den weltweit führenden Nahrungsmittelkonzernen und verfügt mit Ritz Cracker, Milka, Jacobs Kaffee oder bekannten Keks-Spezialitäten wie Oreo über ein breit diversifiziertes Markenportfolio, mit dem man von der weltweit anziehenden Konsumnachfrage stark profitiert. Nachdem Mondelez in Q1 mit einem deutlich besser als erwartet ausgefallenen Ergebnis aufwarten konnte, entschlossen wir uns auch hier, eine ITM-Long-Call-Position in unserem Musterdepot zu eröffnen. Mittelfristig bleibt Mondelez eine der vielversprechendsten Storys im gesamten Konsum- und Nahrungsmittelsegment. Dank Preiserhöhungen und der Einführung neuer Produktvariationen bekannter Premium-Marken wie Oreo sollte man das Ziel, ab 2020 ein langfristiges organisches Umsatzplus oberhalb der Marke von 3% bei einem EPS-Anstieg im hohen einstelligen Prozentbereich zu realisieren, sicher erreichen können. Die Price-Action bei Mondelez bestätigt unsere Einschätzung eindrucksvoll, zumal die Aktie nach dem Breakout aus einer mehrwöchigen Trading-Range zuletzt auf ein neues Allzeithoch ausbrechen konnte. Die Chancen, dass unsere ITM-Long-Call-Position ihre Gewinne von derzeit knapp 27% weiter ausbauen kann, stehen daher gut!

Tipp: Abonnieren Sie "Strategien select" für nur 25 € pro Monat, um Zugriff auf den Options-Trading-Room zu erhalten