Unser Optionen-Musterdepot startet jetzt durch. Das ist das aktuelle Depot und die Strategie!

Liebe Leser,

letztes Jahr starteten wir im Sommer zum wohl denkbar schlechtesten Zeitpunkt unser Optionen-Musterdepot. Wir starteten und die Märkte kollabierten. Ein halbes Jahr später haben wir nicht nur sämtliche Verluste wieder ausgeglichen, sondern jetzt laufen auch die Gewinne an.

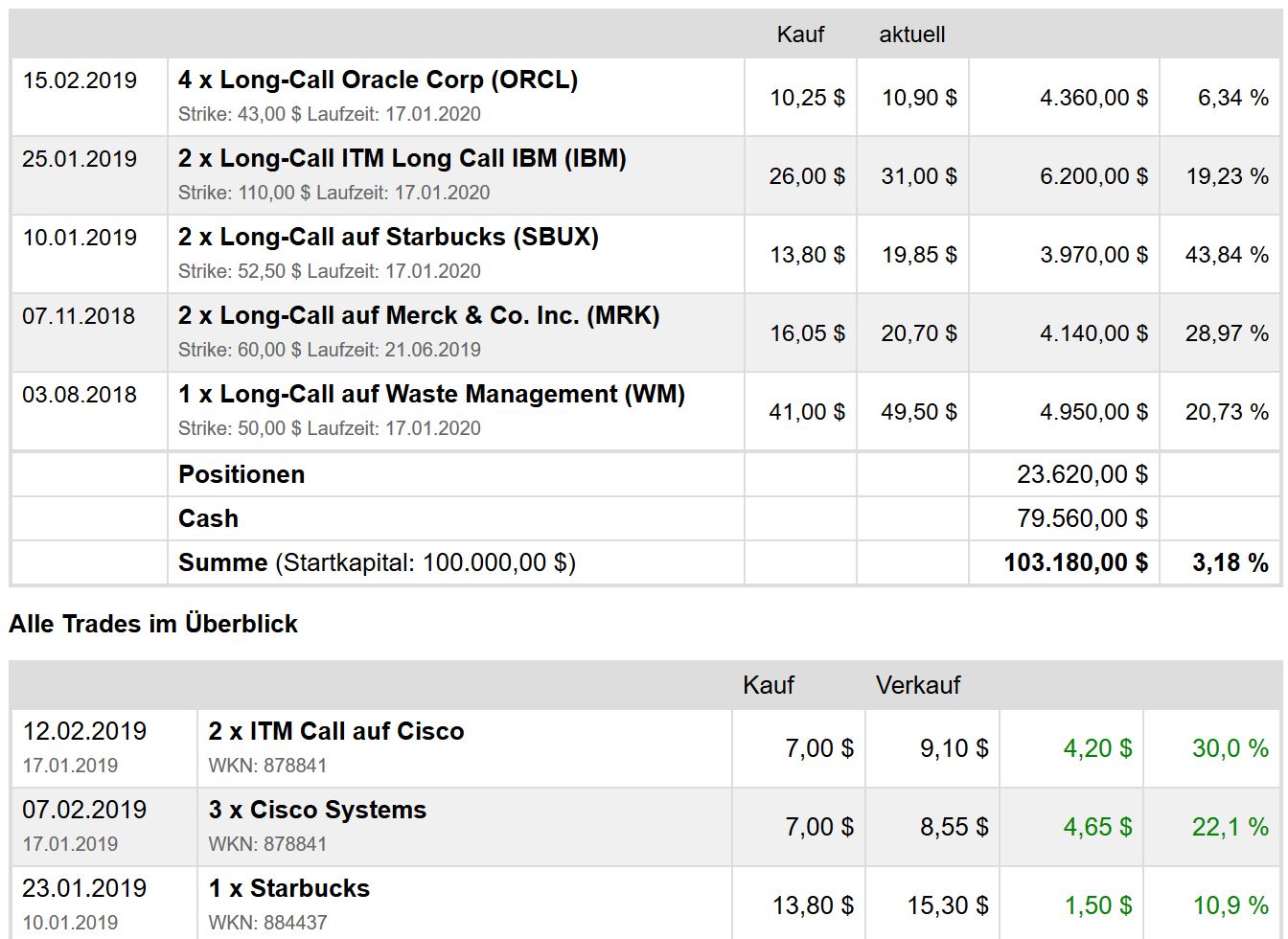

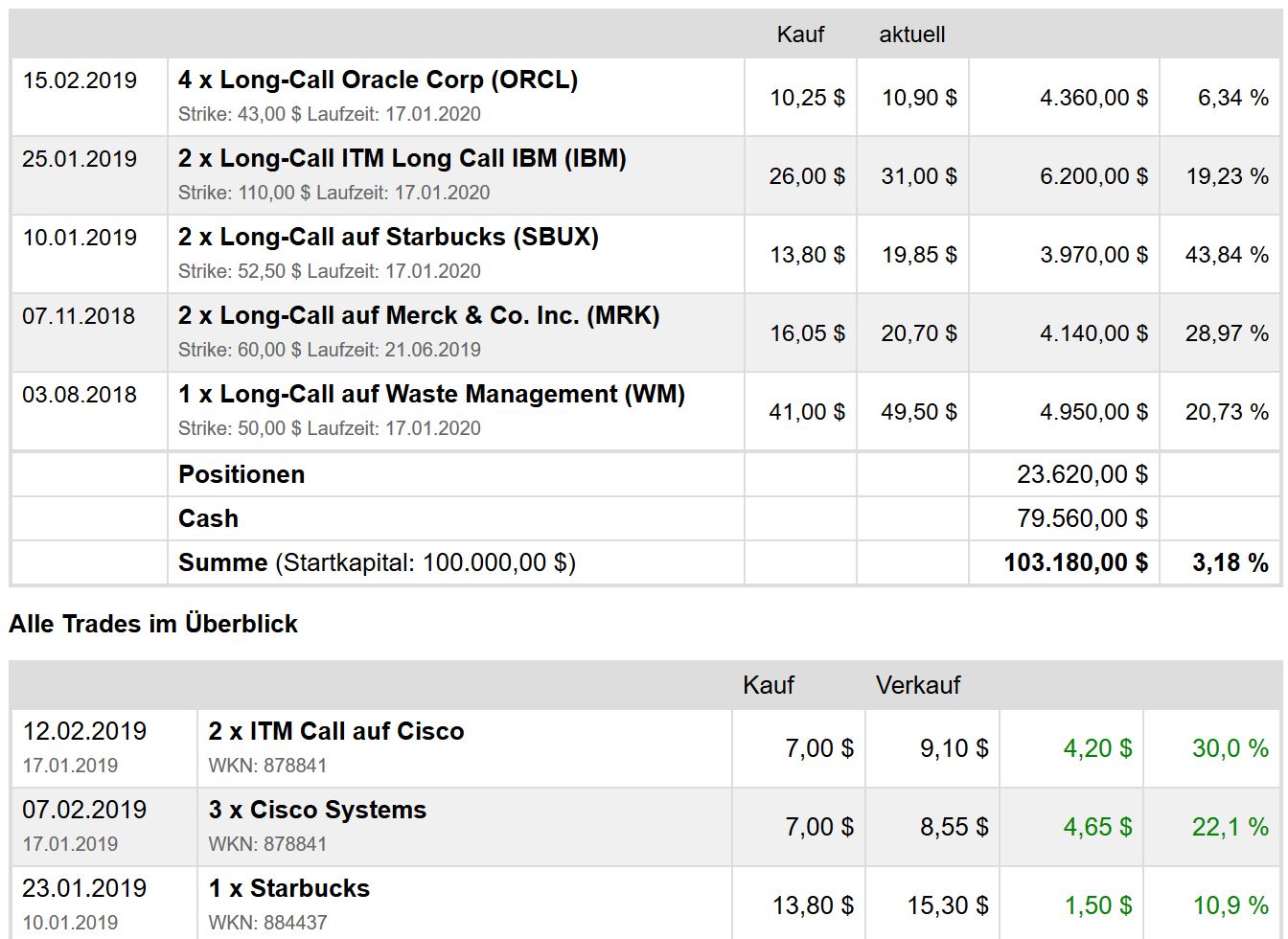

Untenstehend sehen Sie die aktuelle Depotübersicht. An der Spitze stehen die Call-Optionen auf Starbucks mit einem Gewinn von +43 %. In dem heutigen Artikel schildere ich unsere Strategie, denn wie Sie es bei TraderFox gewohnt sind, liebe Leser, folgen wir einem Plan, der sein Funktionieren in der Vergangenheit schon ausreichend oft bewiesen hat.

Das ist unser aktuelles Optionen-Musterdepot:

Tipp: Die Trading-Sektion „Options-Trading“ kann über unser Abo „Strategien-Select“ für nur 19 € pro Monat verfolgt werden. Bis zum 28. Februar gilt es noch bei Abschluss das Darvas-Buch geschenkt.

Im Optionen-Musterdepot handeln wir 3 Basis-Strategien

1. Wir kaufen langlaufende und günstige Call-Optionen auf konservative Trendfolger. Zur Auswahl stehen ausschließlich Aktien, die auf den vorderen Ranglisten-Positionen unserer regelbasierten Anlagestrategie „Conservative Trend-Following“ enthalten sind. Was sich hinter dieser Anlagestrategie verbirgt, erläutere ich gleich untenstehend. Die Positionen auf Waste Management, Merck, Starbucks, Oracle und der Gewinn-Trade auf Cisco entspringen dieser Strategie.

2. Wir hebeln Pivotal-News-Points. Pivotal-News-Points gehören zu unseren Basis-Strategien bei TraderFox, die wir seit schon seit fast 10 Jahren in den anderen Trading-Sektionen handeln. Es sind Schlüsselpunkte nach Unternehmensnachrichten, die die Wahrscheinlichkeit maximinieren, dass eine Aktie sofort durchstartet. Bei Optionen, bei denen Zeitwerte und Zeitwertverluste eine Rolle spielen, ist das eine optimale Strategie. Die Call-Option auf IBM haben wir nach einem Pivotal-News-Point eröffnet.

3. In Konsolidierungsformationen gehen Volatilität und implizite Volatilität meist zurück und die Optionsprämien sind niedrig. Call-Optionen sind dann günstig zu haben. Wir führen im Options-Trading-Room täglich ein softwaregestütztes Screening durch, um die führenden Aktien in Konsolidierungsformation zu identifizieren. Aus diesem Screening erstellen wir eine Watchlist mit Breakout-Kandidaten. Wenn Ausbrüche mit hohem Volumen anlaufen, dann gehen wir mit.

Unsere Basis-Strategie: Langlaufende Call-Optionen auf konservative Trendfolger

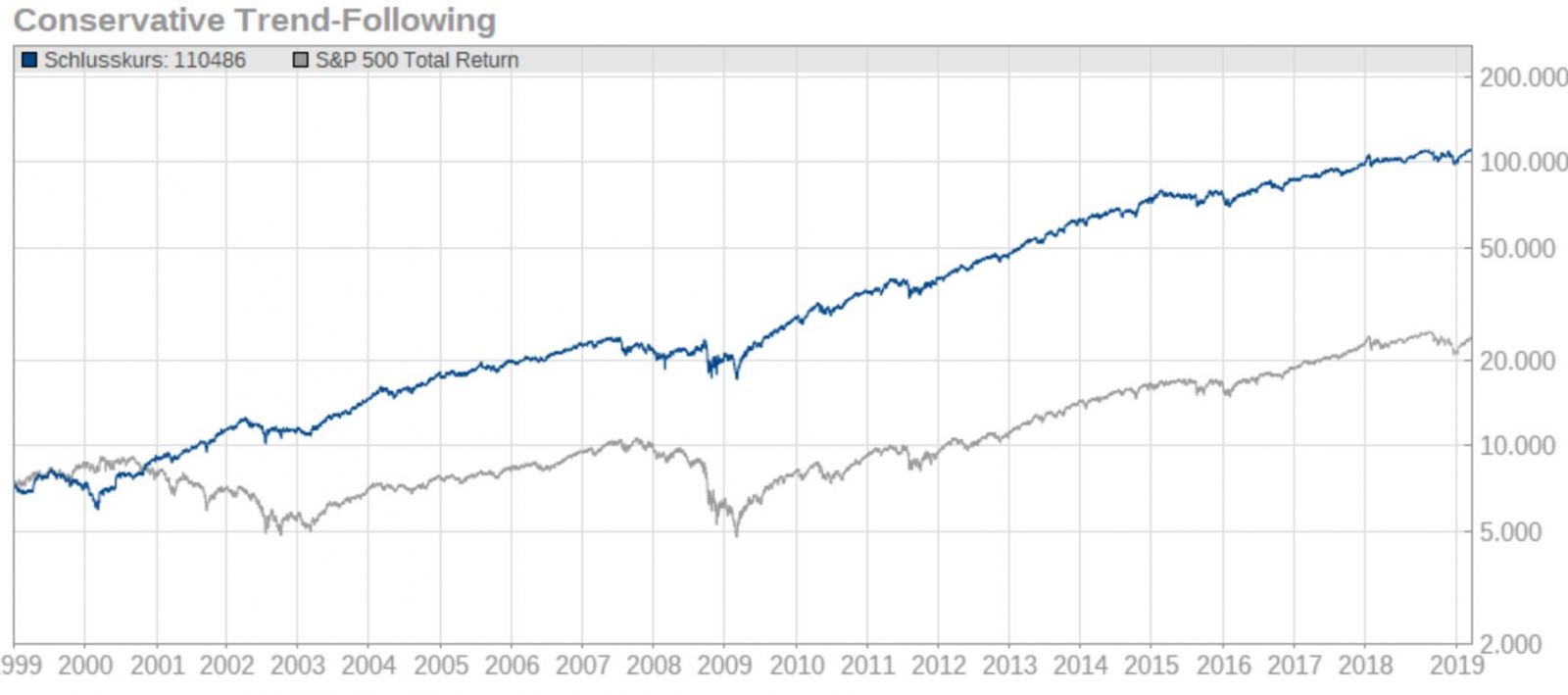

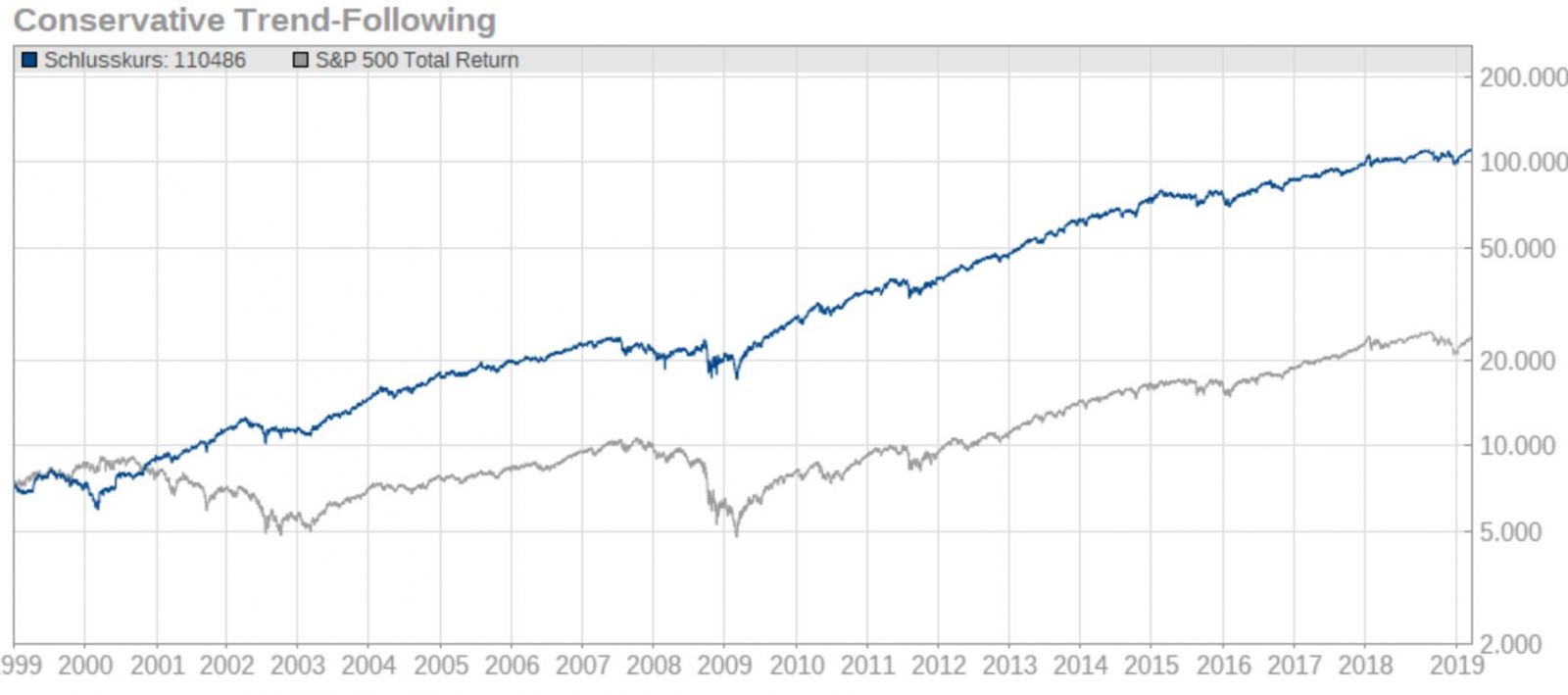

Ausgangsbasis für unsere Options-Strategie ist ein regelbasiertes Portfolio-Konzept, das mit extrem niedrigen Drawdowns überzeugt. Es heißt "Conservative Trend-Following". Der Name soll bedeuten, dass wir Aufwärtstrends bei konservativen Aktien folgen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Die Idee für dieses Portfoliokonzept stammt aus dem Buch "High Returns from Low Risk", wobei es uns mit einer simplen aber genialen Idee gelungen ist, die Rendite gegenüber der Strategie im Buch um 5 % Prozentpunkt pro Jahr zu verbessern. Im Untersuchungszeitraum seit 1999 beträgt die durchschnittliche Rendite der Originalstrategie aus dem Buch etwa 10 %, was immer noch deutlich stärker ist als der Gesamtmarkt, aber unser Regelwerk erzielte mit 15 % pro Jahr ein noch besseres Ergebnis.

Pim Van Vliet stellt im Buch folgende Strategie vor. Er schließt die riskantesten Aktien aus dem Aktien-Universum systematisch aus, indem er konsequent auf volatile Aktien verzichtet. Eine einfache, aber geniale Idee.

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 mit den höchsten Volatilitäten gestrichen

- Die verbleibenden 500 Aktien werden in der Rangliste A nach ihrer Gewinnrendite gerankt: (Dividende + Aktienrückkäufe) / Börsenwert

- Die verbleibenden 500 Aktien werden in der Rangliste B nach ihrem Kursmomentum (Performance auf Sicht von 52 Wochen) auf Jahressicht gerankt.

- Rangliste A und Rangliste B werden zusammengeführt zur Sieger-Rangliste

- Im Buch wird aus den 100 besten Aktien ein Portfolio gebildet.

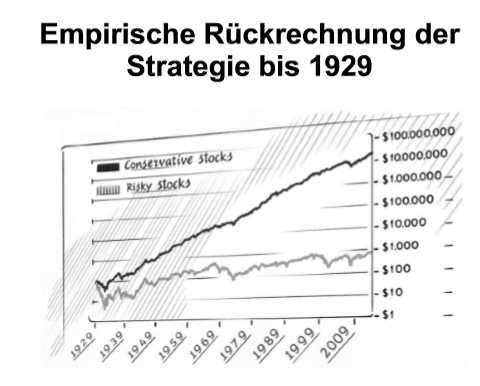

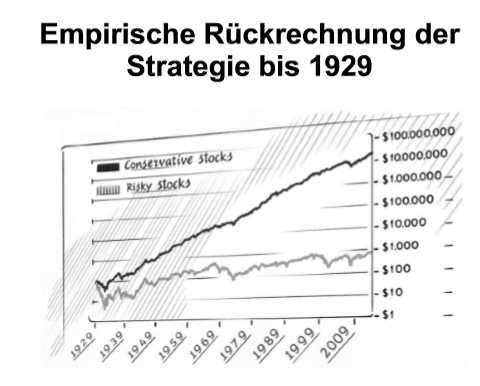

Dieses Strategie führt seit 1929 zu folgender Performance-Kurve. Im Chart ist diese als "Conservative Stocks" gekennzeichnet.

(Quelle ist das Buch "High Returns from Low Risk)

Wir haben diese Strategie folgendermaßen verbessert

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 der niedrigsten Performance auf 52-Wochensicht gestrichen. Wir wollen nur Aktien in Aufwärtstrends im Universum haben. Wir wollen schwache Aktien konsequent meiden

- Die 500 verbleibenden Aktien ranken wir in 2 Ranglisten jeweils nach Gewinnrendite und Volatilität und führen diese dann in der finalen Rangliste zusammen.

- Das Depot wird alle 3 Monate aktualisiert

Dieses Regelwerk führt zu untenstehender Depotrendite. Das Portfolio-Konzept ist seit Januar 2018 im Live-Betrieb und konnte seitdem den Markt bereits um + 8% schlagen. Auch hier gab es nach dem Wechsel von Modellierungsphase zum Live-Einsatz keinen Bruch. Also ähnlich wie bei unserem Erfolgskonzept „High-Quality-Stocks“, das seit August 2015 börsennotiert ist und seitdem um +78 % zulegen konnte.

Optimal geeignet für langlaufende Call-Optionen

Wir haben mit der regelbasierten Anlagestrategie "Conservative Trend-Following" ein Konzept entwickelt, das mit extrem niedrigen Drawdowns überzeugt. Die Aktien, die für diese Strategie in Frage kommen, müssen per Regelwerk eine geringe Volatilität haben. Das hat den Vorteil, dass Call-Optionen auf diese Aktie sehr günstig zu haben sind. Teilweise entsprechen die Zeitwerte lediglich dem risikolosen Zinssatz. Wir haben eins und eins zusammengezählt und kaufen im Optionen-Musterdepot ganz gezielt langlaufende Call-Optionen auf konservative Trendfolger. Nun stellt sich der Erfolg ein.

Tipp: Die Trading-Sektion „Options-Trading“ kann über unser Abo „Strategien-Select“ für nur 19 € pro Monat verfolgt werden. Bis zum 28. Februar gilt es noch bei Abschluss das Darvas-Buch geschenkt. Übrigens: Für 59 € pro Monat können Sie all unsere Spezial-Strategien verfolgen (NEO-DARVAS, Kurzfrist-Trading-Strategien, Optionen, System-Trading).

letztes Jahr starteten wir im Sommer zum wohl denkbar schlechtesten Zeitpunkt unser Optionen-Musterdepot. Wir starteten und die Märkte kollabierten. Ein halbes Jahr später haben wir nicht nur sämtliche Verluste wieder ausgeglichen, sondern jetzt laufen auch die Gewinne an.

Untenstehend sehen Sie die aktuelle Depotübersicht. An der Spitze stehen die Call-Optionen auf Starbucks mit einem Gewinn von +43 %. In dem heutigen Artikel schildere ich unsere Strategie, denn wie Sie es bei TraderFox gewohnt sind, liebe Leser, folgen wir einem Plan, der sein Funktionieren in der Vergangenheit schon ausreichend oft bewiesen hat.

Das ist unser aktuelles Optionen-Musterdepot:

Tipp: Die Trading-Sektion „Options-Trading“ kann über unser Abo „Strategien-Select“ für nur 19 € pro Monat verfolgt werden. Bis zum 28. Februar gilt es noch bei Abschluss das Darvas-Buch geschenkt.

Im Optionen-Musterdepot handeln wir 3 Basis-Strategien

1. Wir kaufen langlaufende und günstige Call-Optionen auf konservative Trendfolger. Zur Auswahl stehen ausschließlich Aktien, die auf den vorderen Ranglisten-Positionen unserer regelbasierten Anlagestrategie „Conservative Trend-Following“ enthalten sind. Was sich hinter dieser Anlagestrategie verbirgt, erläutere ich gleich untenstehend. Die Positionen auf Waste Management, Merck, Starbucks, Oracle und der Gewinn-Trade auf Cisco entspringen dieser Strategie.

2. Wir hebeln Pivotal-News-Points. Pivotal-News-Points gehören zu unseren Basis-Strategien bei TraderFox, die wir seit schon seit fast 10 Jahren in den anderen Trading-Sektionen handeln. Es sind Schlüsselpunkte nach Unternehmensnachrichten, die die Wahrscheinlichkeit maximinieren, dass eine Aktie sofort durchstartet. Bei Optionen, bei denen Zeitwerte und Zeitwertverluste eine Rolle spielen, ist das eine optimale Strategie. Die Call-Option auf IBM haben wir nach einem Pivotal-News-Point eröffnet.

3. In Konsolidierungsformationen gehen Volatilität und implizite Volatilität meist zurück und die Optionsprämien sind niedrig. Call-Optionen sind dann günstig zu haben. Wir führen im Options-Trading-Room täglich ein softwaregestütztes Screening durch, um die führenden Aktien in Konsolidierungsformation zu identifizieren. Aus diesem Screening erstellen wir eine Watchlist mit Breakout-Kandidaten. Wenn Ausbrüche mit hohem Volumen anlaufen, dann gehen wir mit.

Unsere Basis-Strategie: Langlaufende Call-Optionen auf konservative Trendfolger

Ausgangsbasis für unsere Options-Strategie ist ein regelbasiertes Portfolio-Konzept, das mit extrem niedrigen Drawdowns überzeugt. Es heißt "Conservative Trend-Following". Der Name soll bedeuten, dass wir Aufwärtstrends bei konservativen Aktien folgen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Die Idee für dieses Portfoliokonzept stammt aus dem Buch "High Returns from Low Risk", wobei es uns mit einer simplen aber genialen Idee gelungen ist, die Rendite gegenüber der Strategie im Buch um 5 % Prozentpunkt pro Jahr zu verbessern. Im Untersuchungszeitraum seit 1999 beträgt die durchschnittliche Rendite der Originalstrategie aus dem Buch etwa 10 %, was immer noch deutlich stärker ist als der Gesamtmarkt, aber unser Regelwerk erzielte mit 15 % pro Jahr ein noch besseres Ergebnis.

Pim Van Vliet stellt im Buch folgende Strategie vor. Er schließt die riskantesten Aktien aus dem Aktien-Universum systematisch aus, indem er konsequent auf volatile Aktien verzichtet. Eine einfache, aber geniale Idee.

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 mit den höchsten Volatilitäten gestrichen

- Die verbleibenden 500 Aktien werden in der Rangliste A nach ihrer Gewinnrendite gerankt: (Dividende + Aktienrückkäufe) / Börsenwert

- Die verbleibenden 500 Aktien werden in der Rangliste B nach ihrem Kursmomentum (Performance auf Sicht von 52 Wochen) auf Jahressicht gerankt.

- Rangliste A und Rangliste B werden zusammengeführt zur Sieger-Rangliste

- Im Buch wird aus den 100 besten Aktien ein Portfolio gebildet.

Dieses Strategie führt seit 1929 zu folgender Performance-Kurve. Im Chart ist diese als "Conservative Stocks" gekennzeichnet.

(Quelle ist das Buch "High Returns from Low Risk)

Wir haben diese Strategie folgendermaßen verbessert

- Aus den 1000 höchstkapitalisierten Aktien werden die 500 der niedrigsten Performance auf 52-Wochensicht gestrichen. Wir wollen nur Aktien in Aufwärtstrends im Universum haben. Wir wollen schwache Aktien konsequent meiden

- Die 500 verbleibenden Aktien ranken wir in 2 Ranglisten jeweils nach Gewinnrendite und Volatilität und führen diese dann in der finalen Rangliste zusammen.

- Das Depot wird alle 3 Monate aktualisiert

Dieses Regelwerk führt zu untenstehender Depotrendite. Das Portfolio-Konzept ist seit Januar 2018 im Live-Betrieb und konnte seitdem den Markt bereits um + 8% schlagen. Auch hier gab es nach dem Wechsel von Modellierungsphase zum Live-Einsatz keinen Bruch. Also ähnlich wie bei unserem Erfolgskonzept „High-Quality-Stocks“, das seit August 2015 börsennotiert ist und seitdem um +78 % zulegen konnte.

Optimal geeignet für langlaufende Call-Optionen

Wir haben mit der regelbasierten Anlagestrategie "Conservative Trend-Following" ein Konzept entwickelt, das mit extrem niedrigen Drawdowns überzeugt. Die Aktien, die für diese Strategie in Frage kommen, müssen per Regelwerk eine geringe Volatilität haben. Das hat den Vorteil, dass Call-Optionen auf diese Aktie sehr günstig zu haben sind. Teilweise entsprechen die Zeitwerte lediglich dem risikolosen Zinssatz. Wir haben eins und eins zusammengezählt und kaufen im Optionen-Musterdepot ganz gezielt langlaufende Call-Optionen auf konservative Trendfolger. Nun stellt sich der Erfolg ein.

Tipp: Die Trading-Sektion „Options-Trading“ kann über unser Abo „Strategien-Select“ für nur 19 € pro Monat verfolgt werden. Bis zum 28. Februar gilt es noch bei Abschluss das Darvas-Buch geschenkt. Übrigens: Für 59 € pro Monat können Sie all unsere Spezial-Strategien verfolgen (NEO-DARVAS, Kurzfrist-Trading-Strategien, Optionen, System-Trading).